En ce qui concerne les perspectives de l’économie mondiale, l’incertitude règne, en particulier parmi ceux qui sont censés gérer le système.Considérez le dernier rapport sur les Perspectives de l’économie mondiale du Fonds monétaire international (FMI)[1]. Il y est écrit : « L’activité économique mondiale redémarre… la croissance à court terme pourrait en fait être supérieure aux prévisions. ». Cependant, le paragraphe suivant ajoute : « ces évolutions positives ne doivent pas faire oublier les obstacles structurels à une reprise plus vigoureuse ».

Quels sont ces obstacles structurels ? Premièrement : « les inégalités de revenu considérables ». Le FMI souligne que dans les économies avancées, la part du revenu du travail a diminué de 5% depuis 1970 et qu’elle continue de baisser. L’inégalité structurelle du système devient de plus en plus évidente. Le sociologue Göran Therborn a calculé qu’en 1688, les baronnets anglais avaient un revenu 230 supérieur à celui des travailleurs agricoles et des pauvres. Aujourd’hui, les PDG britanniques gagnent 386 fois plus que le salaire minimum. Voilà le résultat de trois siècles de progrès capitaliste.

Le deuxième problème structurel identifié par le FMI, qui est encore plus problématique d’un point de vue capitaliste, est la persistante « croissance faible de la productivité », ce qui signifie que la capacité de l’économie à générer une plus grande production pour chaque heure de travail est en stagnation.

S’ajoute à ces deux problèmes le risque de nouveaux chocs — y compris la possibilité toujours présente d’un défaut grec, l’impact incertain du Brexit ou de nouveaux chocs impérialistes autour de la Syrie ou de la Corée du Nord. Et puis il y a l’incertitude encore plus grande créée par l’élection de Donald Trump, lequel a menacé d’imposer de nouvelles mesures protectionnistes pour défendre les entreprises américaines. En pratique, jusqu’à présent, rien ne prouve que Trump a une politique cohérente autre que sa détermination à baisser les impôts pour les riches et tailler dans les dépenses publiques. Mais la volatilité politique au sein de la plus grande économie du monde reste une source de risque.

Pourquoi, après huit ans de reprise, l’ économie mondiale est-elle encore dans un tel état?En 2010, j’ai écrit dans Socialist Review que la reprise serait « faible, fragile et incertaine »[2]. Cette faiblesse résultait de l’échec de la récession de 2008-9 à détruire ou dévaluer une part suffisante du capital non rentable, ou à diminuer suffisamment la dette pour assurer un fort rebond du taux de profit. La fragilité provenait d’un secteur financier hypertrophié, qui faisait peser la menace de rendre général tout nouveau signe de crise. L’incertitude était le résultat d’interventions étatiques qui ont aidé à limiter la crise sans résoudre les problèmes que le capitalisme s’était lui-même créés.

Ce pronostic s’est avéré correct et ces trois aspects de la reprise formeront le cadre du reste de cet article.

Faiblesse

Considérons la faiblesse de la reprise. Une analyse récente de Wells Fargo montre qu’en 2008-2015, il y avait une perte annuelle moyenne de 20 %de l’investissement en capital fixe en raison de l’impact de la crise. En moyenne, 10 % du PIB ont été perdus chaque année. L’Union européenne a peine à montrer des signes de vitalité. La production industrielle japonaise a commencé l’année 2017 en se contractant. Les derniers chiffres suggèrent que les États-Unis connaissent une croissance d’un peu plus de 2% en taux annualisé.

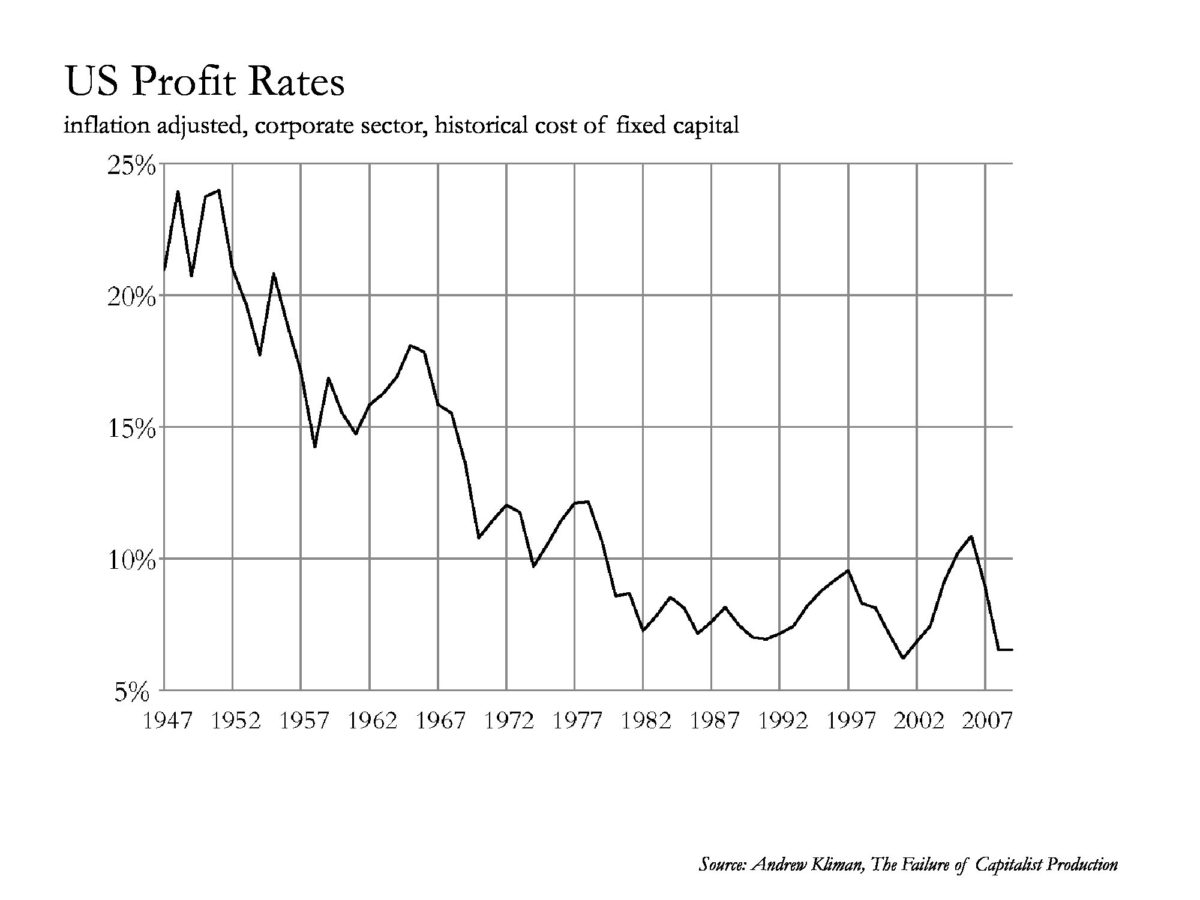

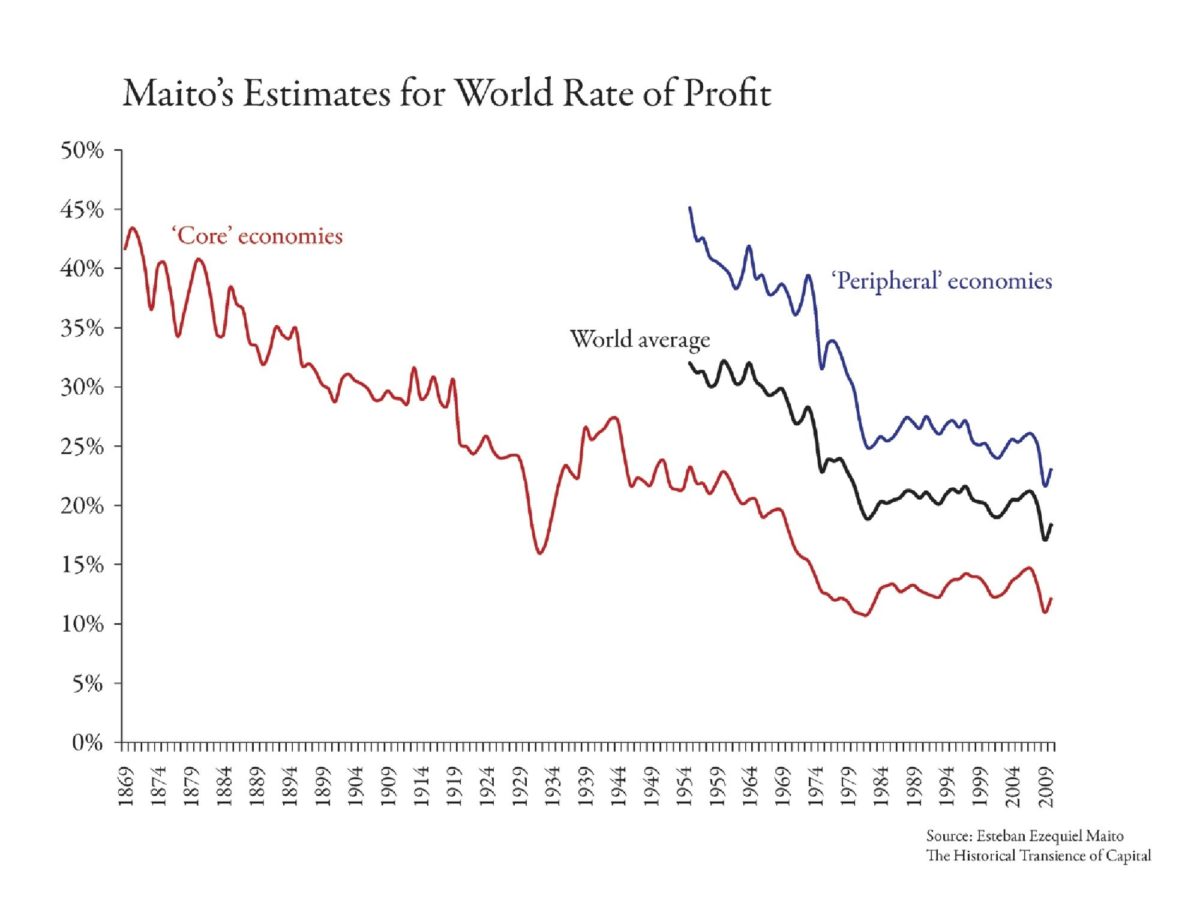

Le contexte de cette faiblesse de la reprise est le problème sous-jacent d’un taux de profit faible. Pour comprendre cela, il faut revenir sur un aspect de la théorie des crises de Karl Marx, qu’il développe dans le troisième volume du Capital[3]. Il y discute de baisse tendancielle du taux de profit. D’après un certain nombre de marxistes — parmi lesquels Michael Roberts, Andrew Kliman, Guglielmo Carchedi et feu Chris Harman — la période allant de la fin de la Seconde Guerre mondiale au début des années 1980 était une période de baisse du taux de profit. Bien que ce déclin ait commencé à ralentir ou peut-être même s’arrêter vers 1982, cette baisse n’a jamais été fondamentalement inversée.

Selon Marx, cette chute survient parce que la croissance de l’investissement dans l’économie dépasse la croissance de l’emploi de l’élément générant la valeur : la force de travail. Bien que la baisse des taux de profit ne soit pas irréversible, les reprises de la rentabilité tendent à survenir lors de crises au cours desquelles de grandes quantités d’investissements sont dévaluées. Pour les raisons expliquées ci-dessous, cela n’a pas eu lieu une fois que les trente glorieuses se sont achevées et que les crises sont revenues dans les années 1970.

Même si l’explication marxiste n’est pas acceptée par les économistes dominants, il arrive que cette baisse de rentabilité affecte leur réflexion. Ainsi, un article dans le Financial Times en 2010 déplorait un effondrement à long terme du « retour sur le capital ».Il soulignait qu’après la Seconde Guerre mondiale, celui-ci était de 15 % pour les États-Unis. Dans les années 1980, il était de 10 %, et aujourd’hui seulement 5 %.

Immédiatement après la crise, on a largement cru que la faiblesse des économies avancées pourrait être contrebalancée par la force des grandes économies en voie de développement, en particulier de la Chine.

Cependant, en réalité, non seulement la Chine n’a pas échappé à la crise, mais elle est devenue elle aussi une source d’instabilité nouvelle. La croissance de la Chine avant la crise se basait sur une exploitation intense, des niveaux d’investissement exceptionnels et une production orientée vers les marchés d’exportation. Lorsque ces marchés ont commencé à se tarir pendant la récession, l’État chinois a répondu en utilisant le crédit pour maintenir l’investissement à son niveau frénétique. La dette est passée de 160 % du PIB en 2008 à 260 % aujourd’hui. La Chine possède à présent le plus grand système bancaire au monde, plus vaste encore que celui de la zone euro.

Le résultat a été résumé par Martin Wolf du Financial Times : « En réaction à la crise financière de 2008, la Chine a favorisé une forte augmentation de l’investissement alimenté par la dette pour compenser l’affaiblissement de la demande extérieure.Mais la croissance sous-jacente ralentissait. En conséquence, le « coefficient marginal du capital » — la quantité de capital nécessaire pour générer des revenus supplémentaires — a environ doublé depuis le début des années 2000… À la marge, une grande partie de cet investissement risque de générer des pertes. Dans ce cas, la dette qui lui est associée sera également fragile. »[4]

Marx appellerait cela une crise de « suraccumulation » — trop d’investissement à la recherche d’une quantité restreinte de profit.

Les autorités chinoises tentent maintenant de dégonfler la bulle du crédit, entreprise risquée puisqu’une grande partie de la croissance récente est nourrie par la dette.

Le ralentissement en Chine augmente la pression sur les autres économies. À la suite de la crise, elle a contribué à la poursuite du « supercycle », qui entraînait des prix extraordinairement élevés sur les marchés mondiaux. Ces dernières années, des pays comme le Brésil ont réorienté leurs économies pour alimenter la croissance chinoise avec des matières premières. La fin de ce supercycle atteint désormais les exportateurs de produits de base.

Fragilité

Le deuxième facteur que j’ai identifié, la fragilité financière, garantit que chaque nouvelle vague de panique se transmet à l’échelle mondiale et s’amplifie. Par exemple, il y a eu une forte chute des marchés boursiers au début 2016 suite à la décision de décembre 2015 d’augmenter les taux d’intérêt américains. Au printemps 2016, les actions des banques européennes ont plongé, car elles étaient prises entre l’impact de taux d’intérêt négatifs et l’incertitude quant à la qualité des prêts qu’elles détenaient. Lorsque Trump a été élu, les prix des actions ont décollé, mais on parle maintenant d’un « Trump slump » (« creux Trump ») à l’heure où les investisseurs se rendent compte qu’il ne peut pas garantir la croissance qu’il avait promise.

Non seulement il y a une instabilité financière, mais cela affecte certaines des institutions au cœur du capitalisme : les banques. Comme l’écrit Martin Wolf : « Les banques… restent le maillon faible de la chaîne, fragiles elles-mêmes et capables de générer de la fragilité autour d’elles »[5].

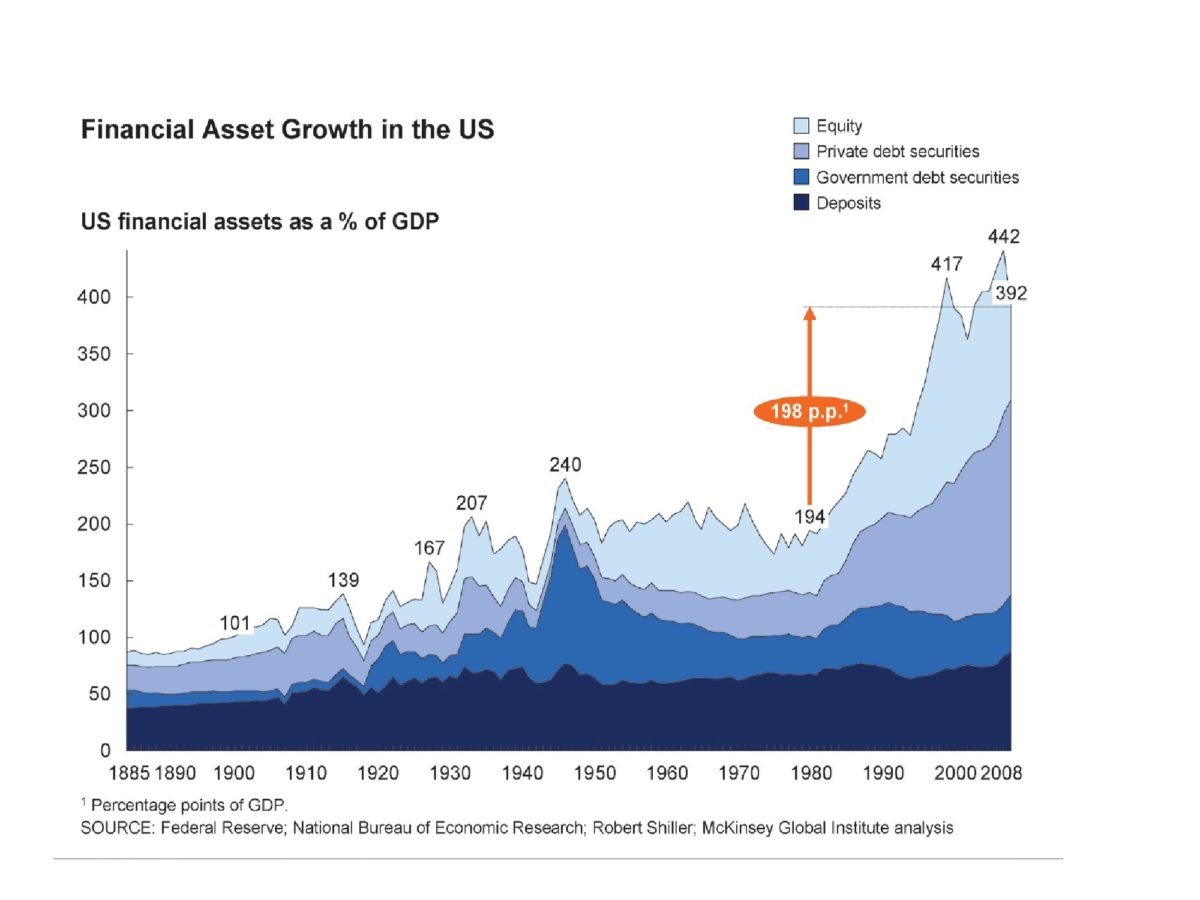

Le système financier a grossi au cours des 30 dernières années, précisément en raison du manque de débouchés rentables pour les secteurs de l’économie qui créent des biens et des services. A la place, les investissements se sont déversés dans le monde de la finance. Cela a conduit à une croissance des chaînes de crédit et de dettes dans l’ensemble du système capitaliste.

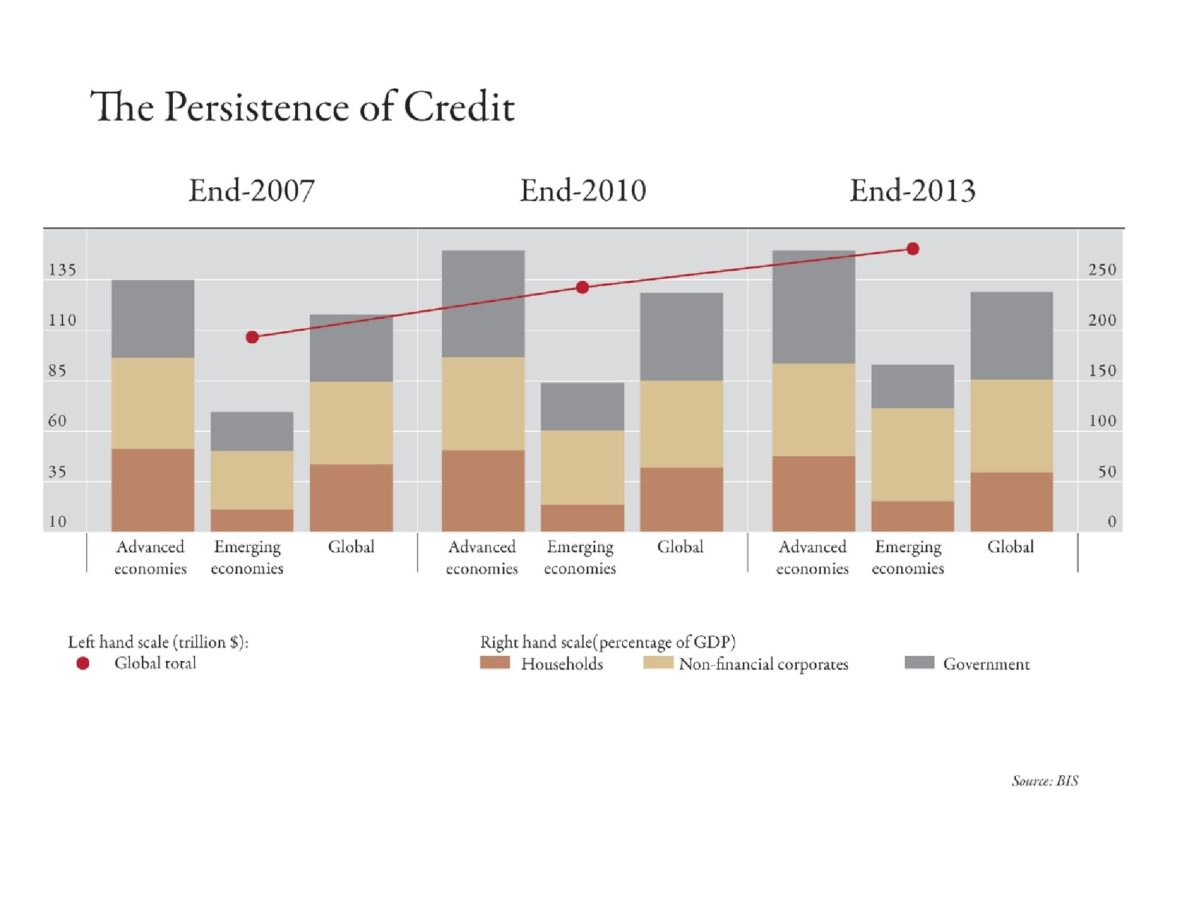

Alors que de nombreux Keynesiens se sont réjouis de la possibilité de brider la finance à la suite de la crise, cela ne s’est pas du tout passé ainsi. À l’échelle mondiale, la dette est passée d’environ 200 % du PIB en 2007 à environ 250 % aujourd’hui. Depuis 2010, cette croissance a été concentrée dans les économies en développement.La dépendance du capitalisme à la dette n’a pas disparu; elle s’est répandue.

Incertitude

Incertitude

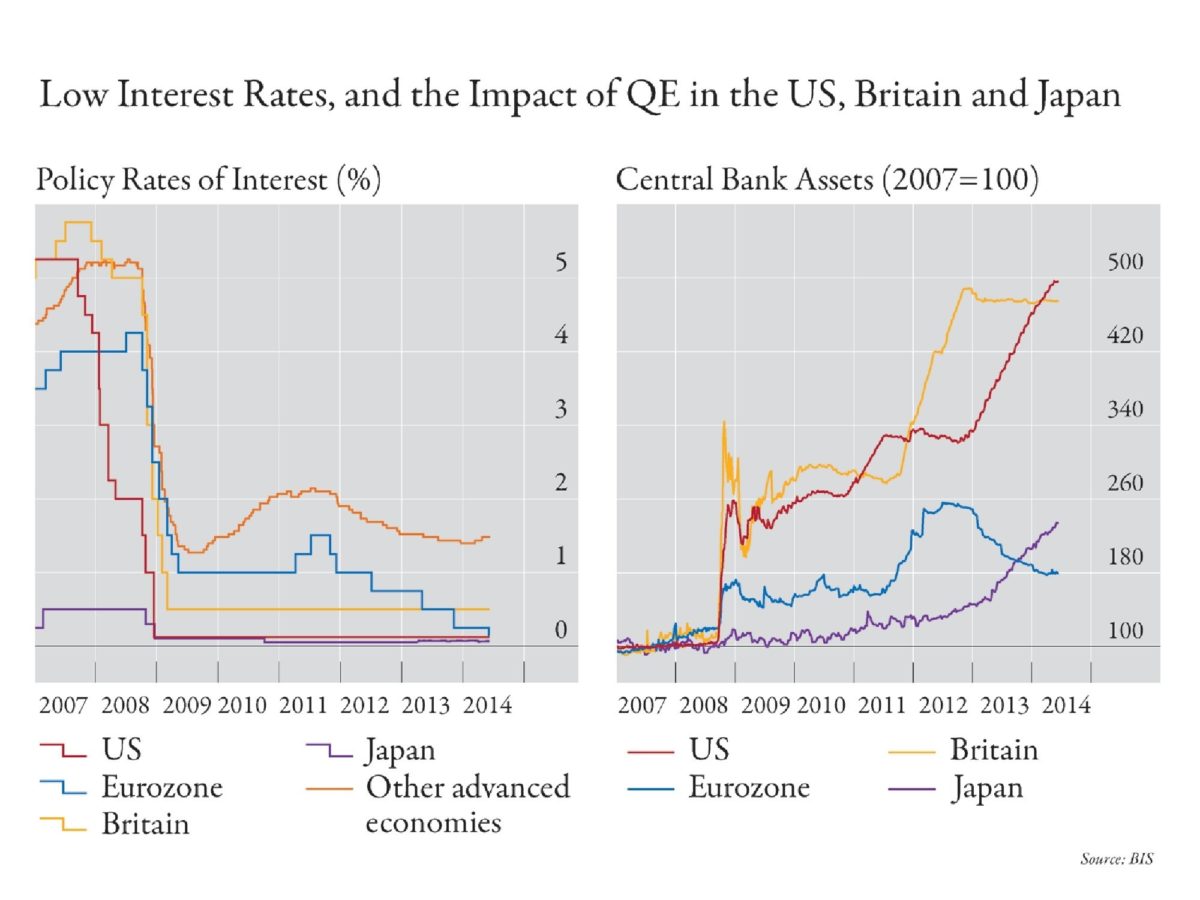

Ensuite, il y a le troisième aspect de la crise en cours, l’incertitude de la reprise. Un certain nombre d’interventions de l’État ont aidé à soutenir l’économie à la suite de la récession. Il ne s’agissait pas simplement, ni même principalement, d’interventions directes pour renflouer les entreprises en difficulté. Il y a eu également des mesures prises par les banques centrales. Par exemple, de nombreuses banques centrales ont pratiqué l’assouplissement quantitatif, en créant de l’argent et en l’utilisant pour acheter des obligations auprès des banques pour tenter de stimuler le crédit. Les taux d’intérêt ont également été ramenés à des niveaux très bas, voire négatifs.

Ces mesures visaient à assurer un flux de crédit aux entreprises, et à stimuler la production. Mais, dans des conditions de rentabilité modérée, cela n’a pas réussi. L’accumulation rapide ne se produit que dans des conditions dans lesquelles les investisseurs pensent que la production amènera un profit. Au lieu de cela, l’argent était épargné par les banques ou bien canalisé vers des investissements financiers, souvent à haut rendement et risqués et souvent dans les pays en développement.

A mesure que les États-Unis mettent fin à l’assouplissement quantitatif et commencent à augmenter les taux d’intérêt, ces flux partent en sens inverse.Même la Chine, qui depuis de nombreuses années a attiré des capitaux, a connu d’importantes sorties financières. Si les États-Unis continuent d’augmenter les taux d’intérêt pendant l’été, nous devrions avoir plus de secousses à l’échelle mondiale. Le dilemme de savoir quand et comment inverser les mesures financières qui ont apporté un soutien vital au système capitaliste est présent dans tout le noyau du système capitaliste.

Crise et rentabilité

Comme noté ci-dessus, le problème fondamental pour le système mondial est la longue stagnation des taux de profit, qui signifie de fait un ralentissement du taux d’expansion du système. Si, comme le dit Marx, la baisse trouve ses racines dans la croissance d’une masse d’investissement et de dette, qui pèse sur les secteurs rentables de l’économie, la solution ultime doit être un processus de destruction et de dévaluation des investissements, ainsi que le désendettement. C’est ce qui est supposé se produire dans une crise.

Cependant, dans un monde dominé par des entreprises géantes, possédant des liens étroits avec l’Etat et le système financier, c’est une tâche très difficile. Aujourd’hui, l’économie mondiale est dominée par d’immenses unité de capital, dont l’effondrement de l’une ou l’autre menace la stabilité du système dans son ensemble. Les « entreprises zombies » ont pu survivre au-delà de leur vie naturelle grâce à des taux d’intérêt bas. C’est la raison pour laquelle nous avons vu une longue période de stagnation relative. Cela explique aussi pourquoi la productivité et l’investissement ont été si peu dynamiques.

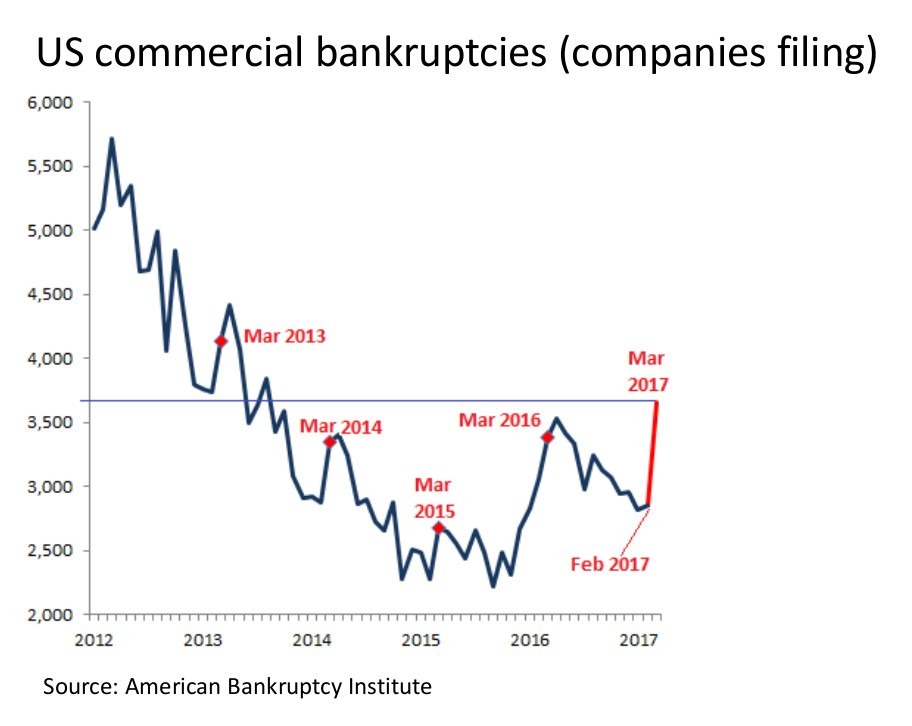

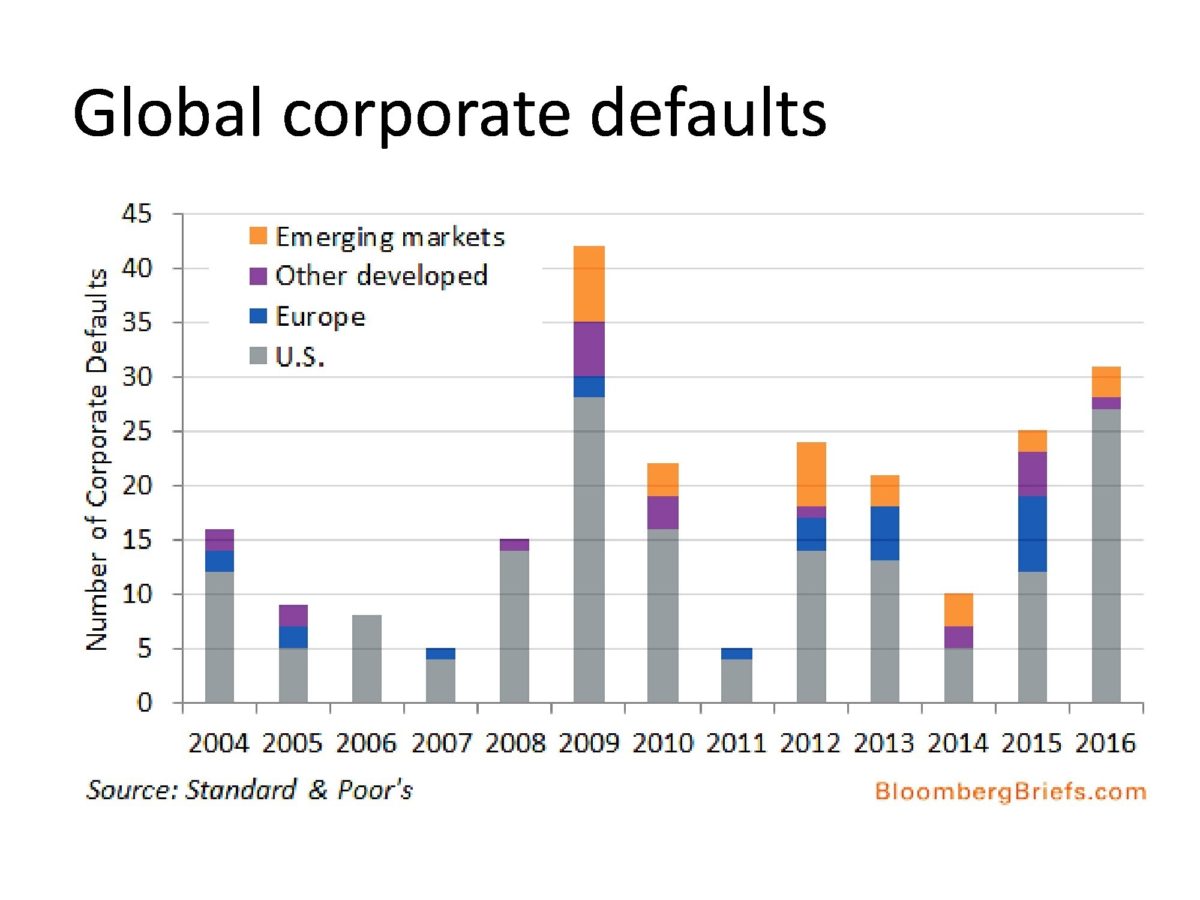

Les défauts et les faillites d’entreprises ont atteint un maximum dans les années de crise, 2008-2010. Mais dans les années qui ont suivi, le nombre d’entreprises qui ont fait faillite est revenu à des niveaux proches de ceux d’avant la crise. La « purge » du capitalisme non rentable n’est jamais venu.

Chose intéressante, alors que le mécanisme de « perfusion » étatique est en train d’être retiré, les défauts d’entreprise ont augmenté — et ont atteint le niveau le plus haut depuis 2009.

Cela indique qu’il est possible qu’un nouveau ralentissement survienne. Si cela arrive, et personne ne peut en être sûr, ce sera à un moment où beaucoup de mesures visant à protéger l’économie auront été épuisées. Cela ne signifie pas la fin du capitalisme, mais cela entraînera d’énormes difficultés et de douleurs — ainsi que des fissures et des tensions au sommet de la société. S’il n’y a pas de ralentissement, il y aura des niveaux de croissance continuellement bas avec des paniques financières à répétition.

Dans ce contexte, nous devons alimenter les forces de gauche qui veulent défendre les conditions de vie de la classe ouvrière et les services publics dont nous dépendons. Et au cœur de ces luttes, nous devons construire une politique qui défende l’idée que le capitalisme a échoué, qu’il continuera à échouer, et qu’il doit être confronté et renversé.

Joseph Choonara, Mai 2017 (Traduction : Sylvestre Jaffard)

[1]https://www.imf.org/~/media/Files/Publications/WEO/2017/April/French/pdf/textf.ashx

[2]https://socialistreview.org.uk/347/crisis-over-or-just-beginning

[3]https://www.marxists.org/francais/marx/works/1867/Capital-III/index.htm

[4]https://www.ft.com/content/564c7490-bb8d-11e5-b151-8e15c9a029fb

[5]https://www.ft.com/content/a97efd1e-d34c-11e5-829b-8564e7528e54