Cet article de Joseph Choonara a été publié initialement en anglais dans International Socialism Journal (N°158, avril 2018)

C’est dans la tourmente financière de 2008 que naquit la “longue dépression”.[1] La récession globale qui suivit l’effondrement de la banque de Wall Street Lehman Brothers, à l’automne 2008, ne dura qu’un an.[2] Or, si techniquement la récession est finie depuis longtemps, le monde s’est depuis retrouvé prisonnier d’une phase de développement très différente de celle qui l’avait précédée. Une analyse récente de l’économie US, qui reste la plus grande au monde, estimait que cette dernière accusait un déficit annuel de 20% en investissements à capitaux fixes tout au long de la période de 2008 à 2015. L’impact négatif sur le Produit Intérieur Brut (PIB) était de 10% en moyenne.[3]

Dans ce contexte, des personnalités comme Larry Summers, l’ancien secrétaire du trésor sous Bill Clinton, parlent de l’avènement d’un “âge de la stagnation séculaire”. Quand à Christine Lagarde, directrice du Fonds Monétaire International (FMI), elle évoque un “médiocre nouveau” pour le capitalisme.[4] Cependant, de nombreux commentateurs virent l’année 2018 comme celle où l’économie se redressera enfin de son malaise. Martin Wolf du Financial Times décrit une économie mondiale “bourdonnant” de croissance, et Gavyn Davies détectait des “signes que la stagnation séculaire commençait à se dissiper”.[5]

Cet article vise à démontrer qu’il y a de fortes chances que cet optimisme soit déplacé. En 2010, j’écrivais que la reprise qui débutait encore serait “faible, fragile et incertaine”.[6] La faiblesse était due au fait que la récession de 2008-2009 n’avait pas réussi à détruire ou dévaloriser assez de capital non profitable, ni à détruire assez de dette pour assurer un rebond conséquent du taux de profit. La fragilité venait, avant tout, d’un système financier surdimensionné qui menaçait de généraliser toute nouvelle manifestation de la crise. L’incertitude était un produit des interventions étatiques qui permirent d’enrayer l’engrenage de la crise sans pour autant résoudre les problèmes fondamentaux qui l’avaient causée.

Nous pouvons nous servir de ce pronostic comme guide afin d’examiner l’évolution de l’économie mondiale depuis la récession; les trois aspects de la relance vus ci-dessus serviront d’encadrement à cette analyse.

Taux de profit et faiblesse de la relance

Le premier point faible de la relance est très simple: aucune région du monde ne croit de manière stable à des taux proches de ceux de 2008. Même les grandes économies de l’hémisphère sud, plus en réussite, ont dû revoir leurs prévisions à la baisse.[7] Pour les économie “développées” de l’hémisphère nord, les 3% de taux de croissance moyenne qu’elles ont vécu en 1960-1980 apparaissent comme un rêve lointain. Les estimations pour 2016 évaluent le taux de croissance de l’économie US à 1,6%, celui de la zone euro à 1,8% tandis que l’économie japonaise doit se contenter d’un taux de 1,1%.[8]

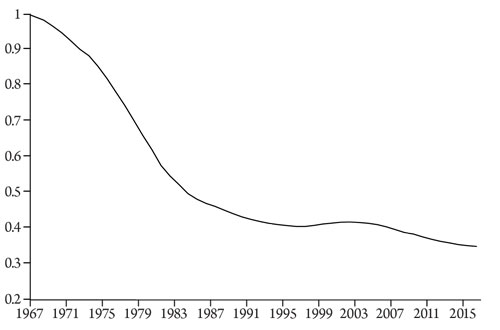

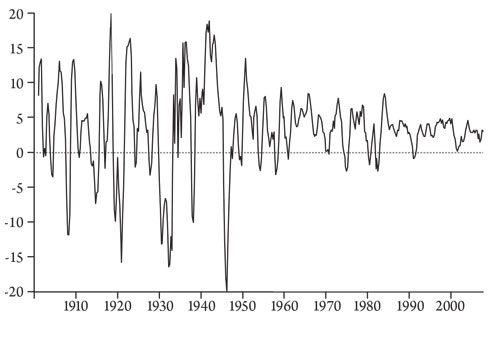

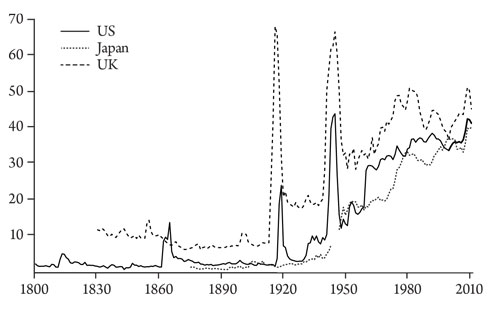

Derrière la faiblesse de la relance se dresse le problème fondamental d’un taux de profit bloqué à un bas niveau, et ce à travers le noyau dur du capitalisme mondial. La période 1950-1982 fut celle d’un long déclin du taux de profit, qui est resté à un niveau relativement bas depuis 1982. Selon les estimations de l’économiste marxiste Andrew Kliman, le taux de profit du secteur des entreprises privées a chuté d’un niveau supérieur à 20% en 1950 à un niveau inférieur à 7% en 1982, niveau autour duquel il oscille depuis (figure1).[9] Ce déclin est reflété dans le mouvement du taux de profit global (figure 2).

Figure 1 – Taux de profit du secteur privé US (pourcentages ajustés pour l’inflation)

source: Kliman, 2011

On trouve parfois des échos de la question du taux de profit dans la pensée économiste dominante. Un article du Financial Times se lamentait en 2010 du déclin du « retour sur investissement » d’un taux estimé à 15% dans la période de l’après-guerre à 10% vers la fin des années 1980. Selon l’auteur, le retour n’était plus que de 5% à la fin des années 1990, « et peu d’investisseurs risqueraient leur argent pour une telle récompense. »[10]

Figure 2 – Estimations du taux de profit global (pourcentage) source : Maito, 2014

Mais si nous voulons comprendre pourquoi le taux de profit a chuté sans parvenir à retrouver ses couleurs, il faut nous tourner vers un des aspects de l’explication des crises proposée par Karl Marx, et qu’il développe en particulier dans le Volume 3 du Capital. La thèse de Marx se base sur le postulat selon lequel la source de création de nouvelle valeur sous le capitalisme est le « travail vivant » des travailleurs et travailleuses engagées dans le processus de production de biens et de services. Selon Marx, la totalité de la valeur ajoutée -la source du profit- dont dispose le capitaliste est la différence entre la quantité de valeur produite par le travail vivant pendant la journée de travail, et la rémunération que les travailleurs et travailleuses reçoivent. Il n’y a pas de relation nécessaire entre les deux: le capitaliste qui emploie une travailleuse doit simplement lui payer une quantité de valeur, sous forme de salaire, qui fasse en sorte que cette dernière revienne au travail le lendemain. Tant que cette valeur payée sous forme de salaire est moindre que la valeur créée par la travailleuse pendant sa journée de travail, la valeur ajoutée peut être appropriée par le capitaliste.[11]

Marx nous dit que le capitaliste n’investit pas uniquement dans le travail vivant, mais aussi de plus en plus dans le « travail mort », c’est-à-dire dans l’usine et les équipements utilisés dans le processus de production. Le travail mort ne représente en soi ni un gain ni une perte pour le capitaliste; il est lui-même le produit d’un travail vivant antérieur (d’où son appellation de travail mort), et sa valeur, dans le cours le processus de production, passe dans le produit fini. Si tout se passe bien pour le capitaliste, ce dernier récupérera cette valeur en vendant le produit fini.[12] Si l’investissement dans le travail mort dépasse le montant investi dans le travail vivant, alors le système dans sa totalité observera une tendance à la baisse du taux de profit, car une valeur d’investissement grandissante est mobilisée pour capturer une masse de valeur ajoutée qui croit plus lentement.

De plus, même si l’investissement dans le travail mort peut à long terme faire baisser le taux de profit, cet investissement est néanmoins inévitable sous le capitalisme car il permet de faire baisser le coût des commodités individuelles. Les capitalistes sont contraints d’accumuler du capital, et en particulier du travail mort, afin de ne pas se retrouver largués dans la course à la compétitivité. Il suffit de nous imaginer un instant un fabricant automobile qui essaierait de rivaliser sur le marché mondial actuel avec les techniques de production et les machines des années 1960, pour nous rendre compte de la nécessité de l’investissement dans le travail mort.

Le processus d’accumulation est lui-même financé par les profits du passé (ou grâce au crédit qui sera remboursé par les profits du futur), ce qui signifie que le taux de profit agit comme un facteur limitant le taux d’accumulation (en d’autre mots, du taux de croissance); le déclin à long terme du taux de profit aide donc à expliquer le ralentissement de l’accumulation et de la croissance de la productivité ces dernières années (figure 3).[13]

Figure 3: Estimations des taux d’accumulation US (investissement net non résidentiel/coût historique des avoirs fixes non résidentiels), 1967 = 1

Source: données du Bureau of Economic Analysis (BEA)

Un taux de profit élevé permet une accumulation plus rapide du capital, comme c’était le cas durant les années 1950 et 1960, mais conduisant elle-même à un déclin plus marqué du taux de profit. En d’autres mots, c’est le dynamisme du capitalisme durant ces périodes qui compromet l’accumulation future. Selon Marx:

« La baisse du taux du profit et l’accélération de l’accumulation sont des manifestations d’un même phénomène, puisqu’elles expriment l’une et l’autre le développement de la productivité. L’accumulation accentue la baisse du taux du profit… la plus-value étant le but de la production capitaliste, la baisse du taux du profit ralentit la formation de capitaux nouveaux et favorise la surproduction, la spéculation, les crises, la surabondance de capital… Ce qui les [les penseurs capitalistes] épouvante surtout dans la baisse du taux du profit, c’est le sentiment que le régime capitaliste rencontre dans le développement des forces productives … des limites qui établissent le caractère historique, passager, du mode capitaliste. »[14]

Le déclin du taux de profit est contrebalancé par plusieurs facteurs notés par Marx. Les plus importants sont l’augmentation du taux d’exploitation du travail vivant et la baisse des prix du travail mort, qui font baisser les coûts d’investissement par rapport au profit. De nombreux auteurs affirment que le premier facteur a joué un rôle primordial durant la période néolibérale, permettant une augmentation partielle du taux de profit, ou au moins de ralentir son déclin.[15] Cependant, il existe des limites au-delà desquelles il n’est plus possible d’intensifier le travail ou de réduire les salaires (les deux moyens d’augmenter le taux d’exploitation) – des limites mathématiques bien sûr, mais surtout des limites physiques et sociales qui font que les travailleurs et les travailleuses se rebellent et s’organisent contre les conditions de leur exploitation.

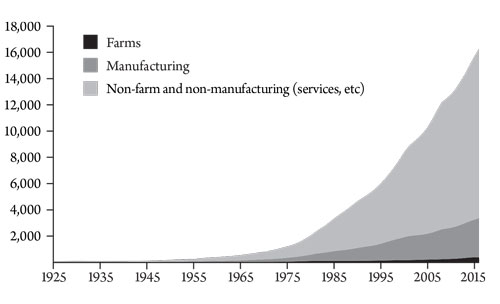

La baisse du coût du travail mort est une contre-tendance plus réaliste à la notion d’une trajectoire descendante des taux de profit. Cependant, la chute du prix du travail mort durant le fonctionnement normal du capitalisme n’est pas forcément une bonne nouvelle pour chaque capitaliste individuel. Le capitaliste qui a déjà investi dans des machines chères, à l’ancien prix, et qui s’attend à recouvrer leur coût sur des années ou même des décennies, verra ses profits fondre si ses rivaux obtiennent les mêmes machines à un nouveau prix, plus bas, qui leur permet de réduire le prix de leurs produits. De plus, même si la baisse du prix des machines a lieu de manière à faire remonter le taux de profit moyen du système dans sa totalité, les profits plus élevés qui découlent de cette situation vont avoir tendance à nourrir un nouveau cycle d’investissement dans du travail mort. Alors que la plupart des capitalistes peuvent profiter d’investissements qui permettent d’économiser sur le capital (par exemple, des machines moins coûteuses à capacité de production équivalente), les plus gros capitalistes vont également avoir tendance à faire des investissements plus chers qui permettent d’économiser sur le travail, et qui sont hors de prix pour leurs concurrents plus petits, provoquant ainsi une vague d’investissements qui va elle-même faire baisser le taux de profit moyen du système.[16] Dans la pratique, quels que soient les débats théoriques autour de la tendance à la baisse du taux de profit, les observations empiriques révèlent que la valeur des investissements dans le travail mort, et en particulier les investissements en capital fixe (équipement et usines), ont tendance à augmenter depuis un siècle (figure 4).

Figure 4: Coût historique du capital pour le secteur privé US ($ milliards)

Source: données BEA

En général, seules les crises permettent de dévaluer le travail mort de manière catastrophique, soudaine et étendue à tout le système – et ce par les faillites des entreprises et l’inondation du marché de produits sans acheteurs, la destruction d’unités non profitables du capital et le désendettement massif qui l’accompagne – créant ainsi un contexte dans lequel le taux de profit peut être restauré. C’est ce qui s’est passé entre 1930 et 1945, par la récession et la guerre, ouvrant ainsi la voie au long boom du capitalisme qui commença après la fin de la seconde guerre mondiale.[17]

Cependant, de nombreux marxistes et non-marxistes l’ont déjà noté, l’on ne peut pas réduire les crises du capitalisme au simple mouvement des taux de profit; certains en tirèrent une approche multicausale des crises.[18] Dans une récente exploration du Capital, Alex Callinicos propose une approche utile qui stipule plutôt que les différents facteurs d’une crise capitaliste peuvent être divisés en facteurs « autorisant », facteurs « conditionnant » et facteurs « causaux ». La première catégorie inclut la possibilité abstraite d’une défaillance inhérente à l’achat et à la vente des commodités, car la vente d’une commodité n’oblige aucunement le vendeur à utiliser l’argent obtenu pour acheter une autre commodité. Elle inclut également la possibilité d’un déséquilibre qui se développerait entre les différents « départements » de l’économie, en particulier ceux qui produisent des biens de consommation et ceux qui produisent des moyens de production (comme des machines et des équipements industriels). Les facteurs « conditionnant » comprennent les fluctuations des salaires et les mouvements du taux d’emploi, ainsi que les cadences de rotation des investissements à grande échelle en capital fixe. Mais les facteurs causaux, selon Callinicos, sont le mouvement des taux de profit et les cycles financiers qui lui sont liés et que Marx a identifié dans le troisième volume du Capital, dont nous allons discuter ci-dessous.[19] Cette approche permet de faire émerger un compte-rendu général des causes de la crise sans pour autant négliger les autres facteurs qui influent la manière dont la crise se déroule et se développe.

Figure 5 : Croissance du Produit National Brut US 1900-2007 (pourcentages)

Source: Tymoigne, 2008, www.levyinstitute.org/pubs/wp_547.pdf

Selon cette approche, la crise est le processus par lequel, dans les mots de Marx, ”la suspension momentanée de tout travail et l’annihilation d’une grande partie du capital ramènent violemment [le capitalisme] vers une position d’où il lui est possible [de se remettre à] employer pleinement sa puissance productive sans commettre un suicide”.[20] Cependant, le système capitaliste ne vit pas toutes les crises de la même manière à travers son histoire. Un autre processus à long terme identifié par Marx est celui de la concentration et la centralisation du capital, qui crée un monde de firmes capitalistes géantes et qui influe ainsi sur la manière dont ces tendances se manifestent.[21] En particulier, lorsque les unités de capitaux prennent des dimensions énormes et commencent à s’interloquer avec l’état et le système financier, le problème que l’on connaît aujourd’hui sous le nom « too big to fail » [trop grandes pour faire faillite] fait son émergence.[22] Les états, qui ont acquis un rôle central dans l’économie capitaliste durant le 20e siècle, se retrouvent obligés de décider s’ils doivent permettre au processus douloureux de la crise de se développer « librement », espérant que la « destruction créative » restaurera la santé du système capitaliste,[23]ou alors s’ils interviennent pour sauver et renflouer les firmes en faillite afin d’éviter la récession catastrophique qui accompagne souvent les faillites des entreprises mastodontes. La tendance des grandes entreprises à s’engager intensément et directement dans les marchés financiers exacerbe le problème, puisqu’une firme, en s’effondrant, peut désormais facilement en entraîner d’autres dans son sillage par le biais des marchés financiers qui créent des liens entre des entreprises de différents secteurs. Confrontée par ces dilemmes, les crises du capitalisme d’après-guerre n’ont pas réalisé de nettoyage en profondeur des unités de capital non profitables afin de permettre aux taux de profit de remonter à leur niveau de 1950-1960.[24] Les cycles de croissance et de récession furent atténués, mais les contradictions continuaient de s’accumuler sur le long terme. Dans les années qui précédèrent la crise, il était commun d’entendre parler de la période que nous vivions depuis le début des années 1980 comme étant celle de la “grande modération”, pendant laquelle les indices économiques comme la croissance du PIB avaient perdu leur volatilité dans des pays comme les Etats-Unis (les choses étaient très différentes dans les pays du sud). Cependant, si nous regardons la grande modération dans une perspective historique plus longue, il devient clair qu’elle doit être vue comme une intensification d’une première modération qui commença à la fin de la seconde guerre mondiale (figure 5).

Figure 6: Budget de l’état en pourcentage du PIB

Le monde du grand capital et des grands états qui émergea de la guerre, comprenait moins de contractions aiguës de l’économie mais aussi une croissance moins marquée durant les booms. Durant les décennies qui suivirent la guerre, le niveau élevé des dépenses en armement et autres formes de dépenses non productives, qui ne nourrissaient pas les cycles d’accumulation, joua le rôle d’une soupape de décharge pour le système qui permettait de prolonger le boom en modérant la hausse de la composition organique du capital.[25] Lorsque cette période laissa sa place aux crises des années 1970, il en résultat une réorganisation du capitalisme, avec la destruction de certaines industries non profitables combinée à des mesures visant à restreindre les aspirations des travailleurs et des travailleuses à la nouvelle réalité d’une basse profitabilité.

Cette nouvelle période, qui fut marquée par un tournant vers les politiques néolibérales dans les économies développée du nord[26] ne réduisit pas pour autant l’implication de l’état dans l’économie (figure 6). Ceci se combina avec le phénomène continu de la centralisation du capital, notamment par des vagues de fusions et acquisition dans les années 1990 et dans les années qui précédaient la crise de 2008. C’est dans ce contexte que les tendances à la crise du capitalisme commencèrent à se manifester comme un long déclin séculaire du taux de profit après 1947, qui tendait à la baisse à travers de nombreux cycles économiques avant de se stabiliser à des niveaux modestes. La tendance à long terme fut surimposée aux fluctuations à court terme de la profitabilité durant les cycles. L’avènement de la crise à grande échelle fut plusieurs fois différé grâce notamment à l’intervention de l’état, avant de réapparaître sous de nouvelles formes (les formes historiques changeantes des interventions de l’état sont discutées plus bas).

En empêchant le système de se débarrasser de ses problèmes profonds, les transformations du capitalisme durant la seconde moitié du 20e siècle créèrent de puissantes tendances à la longue stagnation. Mais ceci ne veut pas dire que le système a simplement stagné. La tendance inertielle à long terme coexiste avec la dynamique produite par la réorganisation compétitive du capital par ceux qui président le système, et qui cherchent à l’étendre à de nouvelles parties du monde, le boom chinois en étant le parfait exemple. Cependant, il nous serait impossible d’expliquer pourquoi la crise actuelle est si profonde et prolongée sans comprendre les tendances à la stagnation qui trouvent leurs racines dans la faiblesse du taux de profit.

Faiblesses des économies du sud

Dans la période qui suivit la crise, il était communément admis que la faiblesse des économies développées pourrait être en partie balancée par la force des grandes économies de l’hémisphère sud. Le directeur de la Barclays Bank John McFarlane affirmait que “ces dernières années ont prouvé l’existence d’un monde à deux vitesses, où les pays émergents et les pays pétroliers font figure de favoris alors que le monde développé ne se remet toujours pas de la crise financière mondiale.»[27] L’espoir se portait surtout sur la Chine, aujourd’hui seconde économie mondiale.

Non seulement la Chine a échoué à se prémunir totalement des effets de la crise mais elle est en plus devenue source d’instabilité. La croissance chinoise avant la crise se basait sur l’exploitation intense de la main d’oeuvre, des niveaux extraordinaires d’investissement (qui dépassait parfois 45% du PIB[28]) et une production orientée vers les marchés d’export. Lorsque ces derniers commencèrent à se contracter durant la récession mondiale, l’état chinois réagit en favorisant l’accès au crédit afin de nourrir les investissements. La dette totale bondit de 160% du PIB en 2008 à 260%. Ce boom fut accompagné par la croissance des institutions financières: la Chine a aujourd’hui le plus grand système bancaire au monde (plus grand que toute la zone euro) et de nombreuses opérations de prêt ont lieu en dehors du secteur bancaire traditionnel. La réaction chinoise à la crise est bien décrite par Martin Wolf dans le Financial Times: “En réponse au crash financier de 2008, la Chine a encouragé une augmentation énorme des investissements financés par la dette afin d’offrir un contrepoids à la demande extérieure qui chutait. Mais dans le fond, la croissance de l’économie ralentissait. La conséquence est que les coefficients marginaux de capital – le capital requis pour accroître le revenu d’une unité – ont plus ou moins doublé depuis le début des années 2000… Une part substantielle de ces investissements est probablement à perte, ce qui signifie que la dette qui lui est associée est également toxique.[29]

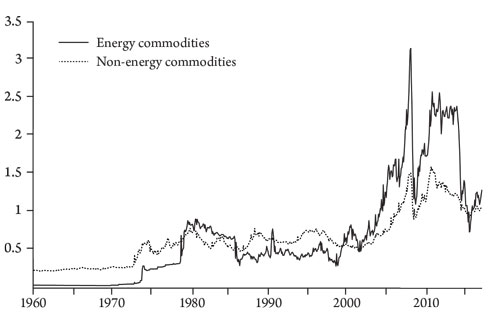

Figure 7: Prix des matières premières, $ actuels (2016 = 1)

Wolf décrit simplement ce que Marx appelait une “crise de suraccumulation”. En d’autre mots, un montant excessif de capital qui poursuit un réservoir limité de profit faisant ainsi baisser la profitabilité.[30] La réponse qui consiste à tirer l’économie vers l’avant par le crédit n’est pas exclusive à la Chine. La dette a augmenté dans de nombreuses économie de l’hémisphère sud. Les gouvernements et banques centrales des pays du sud qui appliquent cette recette ne font que suivre l’exemple des grandes puissances capitalistes, comme celui du gouvernement et de la Federal Reserve des USA après les attentats du 11 septembre et les récessions du début des années 2000. Ils firent baisser les taux d’intérêt et permirent à une bulle immobilière de se développer autour des prêts “subprime”, bulle dont l’explosion provoqua la crise financière de 2008.[31] Il y a donc des limites à ce que le crédit peut accomplir. Le FMI a récemment prévenu que l’économie chinoise avait besoin de trois fois plus de crédit qu’au moment de la crise pour un taux de croissance similaire. Il conclut: “L’expérience internationale indique que la croissance de la dette en Chine suit une trajectoire dangereuse qui comporte des risques accrus d’un ajustement perturbateur et/ou d’un ralentissement marqué de la croissance.[32]

Le ralentissement en Chine a augmenté la pression sur les autres économies. Ces dernières années, des pays comme le Brésil ont réorienté leur économie afin de nourrir le boom chinois de matières premières. Les exportations brésiliennes de matières premières ont quintuplé entre 1999 et 2008, avec en premier plan la fourniture de la Chine en fer et soja.[33]

Plus généralement, la combinaison d’un ralentissement chinois et d’une croissance mondiale morose a mis fin au «supercycle des matières premières » – une augmentation généralisée du prix des matières premières qui a permis de nourrir la croissance des grands pays exportateurs de l’hémisphère sud (figure 7). Le choc soudain subit par l’économie du Brésil confrontée à une chute de la demande et des prix l’a entraînée dans la pire récession de son histoire – deux années pleines de contraction.

L’Argentine, la Russie et le Nigéria ont également vu leur économies se contracter en 2016, alors que la croissance turque ralentit de 6,1% à 2,9% et celle de l’Afrique du Sud chuta de 1,3% à 0,3%.[34]

Fragilité financière

La fragilité est la seconde caractéristique de la relance que nous avons identifiée ci-dessus. Elle est un produit de l’expansion du système financier mondial sur les quarante dernières années. Cette croissance est due en grande partie à une réaction à la faiblesse du taux de profits dans les domaines productifs de biens et de services. La finance n’est pas simplement une excroissance parasitique au capital. Au contraire, au fur et à mesure que le capitalisme se développe, la mobilisation (en tant que capital porteur d’intérêt) de sommes d’argent ne trouvant pas d’issues aux mains de certains capitalistes entraîne le système vert l’avant. Cependant, au-delà d’une certaine limite, la finance contribue à la déstabilisation du capitalisme.[35] Marx saisit autant les éléments dynamiques de la finance que ses tendances à la crise dans le volume III du Capital :

« La banque enlève aux capitalistes privés et aux usuriers les opérations de répartition du capital et en fait une fonction sociale ; mais aidée du crédit elle devient en même temps un levier puissant pour pousser la production au-delà de ses limites et engendrer les crises et la fraude. »[36]

La finance repousse les limites du capitalisme en mobilisant les réserves stagnantes d’argent pour les mettre en mouvement. Sous la forme de capital porteur d’intérêt, la valeur peut circuler parmi les sphères de l’économie ou traverser les frontières avec une fluidité inédite. Mais au final le crédit doit être remboursé – et il n’est pas garanti que cet argent sera investi dans la production ou qu’il génèrera assez de profit pour rembourser le crédit. La fièvre de l’accumulation qui pousse les banques et les institutions financières à emprunter afin de prêter, les lie ainsi entre elles par des chaînes de crédit et de dette.

Ces dernières années virent l’implication de nombreuses firmes non-financières dans le crédit – par exemple, la moitié des profits de General Electrics avant la crise venaient de ses opérations financières.[37] La croissance de la finance repose sur l’hypothèse que l’accumulation et la génération de profits vont continuer, et qu’il n’y aura pas de crise généralisée qui provoquera un rappel de toutes les dettes en même temps. Selon Marx:

« la chaîne des engagements pour les paiements aux différentes échéances sera brisée en mille endroits et le crédit sera ébranlé. Il y aura des crises violentes, des chutes de prix inattendues et une diminution effective de la reproduction. »[38]

Il existe un autre aspect de la croissance de la finance. Marx parle des “absurdités inhérentes” au capital productif d’intérêts[39] qui semble grandir comme par magie en recevant des paiements sous forme d’intérêts; du point de vue du prêteur d’argent, c’est comme si le besoin d’exploiter le travail vivant avait disparu. Par le simple fait de posséder du capital, le capitaliste semble acquérir automatiquement le droit à une portion de la plus-value. Partant de là, n’importe quel flux de revenus peut être traité de manière similaire. C’est le cas, par exemple, des obligations émises par les banques centrales ou les entreprises, qui assurent à leur détenteur le paiement d’une somme fixe à intervalles réguliers. Les actions échangées sur le marché boursier se distinguent des obligations car elles représentent une part dans une entreprise et paient un dividende à leur détenteur, mais elles aussi peuvent être considérées comme un bien qui donne le droit à un flux de revenus. Ces bouts de papier qui revendiquent de la richesse sont des exemples de ce que Marx appelle le “capital fictif”.

Marx cite trois caractéristiques du capital fictif. Premièrement, nous l’avons déjà noté, il se revendique un flux de revenu qui peut être traité comme de l’intérêt. Deuxièmement, lorsque ces revendications se font sur du capital réel, en apparence le capital semble avoir doublé. Par exemple, si j’achète une action d’une entreprise et que l’entreprise utilise cette argent pour un investissement, l’argent investi dans les machines et la force de travail est du capital “réel”. Le papier qui entre mes mains me donne un droit sur une partie des profits qui en découlent, mais il reste en lui-même du capital fictif. Le capital n’existe pas en double. Enfin, le capital fictif s’échange selon ses propres lois de mouvement,[40] ce qui en fait un véhicule idéal pour la spéculation. Il ouvre aux bulles la possibilité de se développer lorsque les investisseurs font hausser le prix de certains biens en se basant sur la prédiction d’un revenu futur, ou simplement pour parier sur une hausse supplémentaire des prix. Comme le capitalisme, dans sa réalité, se base toujours sur l’extraction de la plus-value des travailleurs, les marchés de capital fictif peuvent perdre le contact avec le processus sous-jacent de production de valeur.

Ce phénomène est d’autant plus susceptible d’arriver durant les périodes ou la profitabilité est faible dans l’économie “réelle”. Marx écrit que la baisse du taux de profit “provoque en même temps la fraude, en encourageant l’application incertaine de nouvelles méthodes de production, les engagements hasardés de nouveaux capitaux, en un mot les aventures qui offrent la chance de recueillir un profit exceptionnel ”.[41] En effet, les marchés de capital fictif ont vécu une croissance et une diversification énormes ces dernières décennies, se détachant de plus en plus de la production non sans avoir intégré des entreprises engagées dans la production. Trois aspects importants sont la “titrisation”, la croissance des marchés de produits dérivés ainsi que l’émergence de la “finance de l’ombre”.

Un exemple de tritrisation est l’émission par les banques d’obligations adossées à des actifs (collateralised debt obligations – CDO), qui prit son envol vers la fin des années 1980 et occupait une place de premier plan au moment de la crise. Les CDO sont créés à partir de portfolios de dettes concoctés par les banques et dont les droits de propriété sont transférés à un fond commun de créance (special purpose vehicle – SPV), une compagnie temporaire formée spécialement. Ce SPV émet ensuite des obligations qui sont vendues à des investisseurs. Le procédé se nomme titrisation car les obligations sont un exemple de fonds mobilier (un bien financier échangeable). Dans les faits, le remboursement de la dette agit comme un flux de revenus pour les investisseurs ultimes; en ce qui concerne la banque, elle a revendu sa dette et peut utiliser l’argent récupéré pour émettre plus de prêts. De plus, ceux qui organisent le processus touchent des honoraires importants. Avant 2007, les “tranches” les plus toxiques des obligations émises par les SPV, et donc celles qui attiraient le plus de spéculateurs, contenaient de nombreux prêts subprime. Le nombre de CDOs émis globalement augmenta d’une valeur de $68 milliards en 2000 à $521 milliards en 2006.[42] Selon un rapport récent du parlement européen: “La titrisation a amplifié les effets de la crise en contribuant à allonger les chaînes de médiation, en créant des conditions dans lesquelles les motivations et les intérêts des participants à une chaîne de titrisation étaient mal alignés, en augmentant la dépendance à l’égard des modèles mathématiques et des évaluations de risque extérieures et enfin en augmentant les risques systémiques, qu’ils soient individuels ou bancaires.”[43]

Alors que les marchés de CDO sont loin d’avoir retrouvé leur niveau d’avant la crise, on a pu observer une hausse notable des émissions de “collateralised loan obligations” (CLOs), en particulier ceux associés à des emprunts commerciaux, et qui furent émis à hauteur de $100 milliards en 2017. Cette croissance récente n’est pas simplement provoquée par les banques mais reflète la “recherche du rendement” parmi des investisseurs confrontés à des taux d’intérêt maintenus artificiellement bas (je développe ce point ci dessous).[44]

Une croissance explosive des produits dérivés accompagna la titrisation. Ce sont des biens dont la valeur évolue suivant celle d’un autre bien sous-jacent. Par exemple, une couverture de défaillance (ou Credit default swap – CDS) promet une récompense à son détenteur en cas de défaillance sur une dette en question, en échange de quoi ce dernier doit payer une petite somme régulière à la contrepartie. Ceci peut constituer une forme d’assurance, une “couverture” contre un risque. Cependant, les produits dérivés peuvent être achetés et vendus pour des raisons purement spéculatives – par des gens qui ne sont pas exposés au risque de défaillance de cette dette mais qui souhaitent simplement parier sur les évènements futurs.[45] Juste avant la crise, le marché des produits dérivés était dominé par les contrats de taux d’intérêt (qui sont “encaissés” lorsque les taux changent), suivis par les CDS.[46] Les produits dérivés n’ont pas non plus retrouvé les sommets qu’ils avaient atteint avant la chute de Lehman Brothers en 2008, mais leur croissance n’a pas complètement été inversée. Durant les six premiers mois de 2017, la valeur marchande brute des produits dérivés “sur la table” (l’argent nécessaire pour les remplacer aux prix du marché) était de $12690 milliards, plus ou moins identique à celle de 2007.[47]

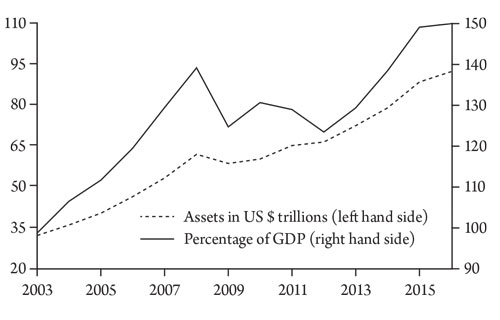

En plus de ces tendances, les décennies récentes virent l’émergence de la finance de l’ombre. Il s’agit d’institutions financières qui prêtent et empruntent de l’argent sans être des banques traditionnelles, échappant ainsi à la régulation bancaire. Les gros bras de ce secteur sont les fonds spéculatifs, les fonds monétaires, les trusts d’investissement immobilier, les courtiers et les véhicules de financement structuré. Au moment de la crise, la finance de l’ombre, mesurée par ses biens financiers, était probablement plus grande que le secteur bancaire traditionnel dans les économies avancées du nord. La finance de l’ombre fut affectée par la crise, mais elle a retrouvé son rythme de croisière en 2011, et sa valeur totale en 2016 était bien plus importante que sa valeur d’avant la crise (figure 8).

Figure 8: Finance de l’ombre: estimations des « autres intermédiaires financiers »

Source: FSB, 2017 www.fsb.org/wp-content/uploads/global-shadow-banking-monitoring-report-2016.pdf

Une partie de la croissance du système financier depuis les années 1980 était liée à de l’accumulation réelle, mais sa majeure partie ne faisait que nourrir des séries de bulles spéculatives. Celles-ci incluent la bulle internet des firmes technologiques dans les années 1990, les bulles immobilières en Grande-Bretagne, en Espagne, en Irlande et en Chine, ainsi que le super cycle des marchandises mentionné plus tôt. Elles sont les manifestations d’une immense bulle de crédit sous-jacente. Wolf n’hésite pas à décrire le système “plus grand et plus risqué” qui se développe comme une “machine de l’apocalypse”[48]. L’expansion du crédit (souvent décrite comme un keynésianisme privatisé) permit simultanément de camoufler et de reporter les problèmes du capitalisme à partir des années 1980,[49] mais au prix de créer un système financier grotesquement surdimensionné qui pourrait finir par exploser dans une crise. Le fait que la longue dépression fit ses premiers pas dans le secteur financier mena de nombreux commentateurs à l’identifier comme une simple crise financière. Mais le contexte d’un taux de profit tamisé est crucial pour comprendre ce qui s’est passé.[50]

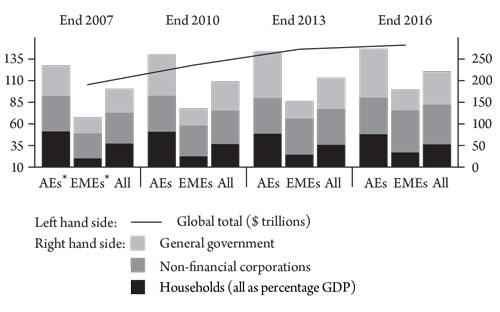

Figure 9: Dette globale depuis la crise

AEs = économies avancées; EMEs = économies émergentes

Certains ont cru que la crise de 2008-2009 permettrait de rééquilibrer l’économie en la débarrassant de sa dépendance envers la finance, mais cela ne s’est pas concrétisé. Mais l’expansion du crédit a, dans le meilleur des cas, été stabilisée dans les économies les plus avancées alors qu’elle poursuit son expansion dans de nombreux pays de l’hémisphère sud (figure 9). Les dimensions du système financier font que chaque nouvelle vague de panique est amplifiée et transmise globalement. Par exemple, une chute important des marchés boursiers eut lieu au début 2016 en réponse à l’annonce fin 2015 d’une hausse des taux d’intérêts US; les actions boursières des banques européennes dévissèrent au printemps 2016 sous l’effet de taux d’intérêts négatifs et d’inquiétudes sur la qualité des prêts détenus. La période de l’été 2015 au printemps 2016 fut turbulente sur les marchés boursiers chinois, qui occupent désormais une place assez centrale dans le capitalisme global pour entraîner les marchés boursiers américains dans leur chute.[51] Un nouveau cycle de turbulences en février 2018 reflétait des craintes d’une politique monétaire plus serrée aux USA et dans d’autres régions du globe.

Fragilité politique

Il faut ajouter une autre source d’instabilité à ce fragile édifice, à savoir la tourmente politique provoquée par la récession. Déjà avant la crise, le consensus entre les partis de centre-gauche et ceux de centre-droit autour des politiques néolibérales conduisait à un rejet grandissant de la politique traditionnelle, et les électeurs se tournaient de plus en plus vers des alternatives radicales de droite et de gauche. Il est désormais clair que la réponse des classes dominantes à la crise – réponse qui vise à protéger le système au détriment de ceux qui y vivent, en particulier en essayant de socialiser la crise à travers l’austérité – a accéléré ce processus.

Une conséquence fut la réticence des électeurs à l’idée de suivre fidèlement les directives prononcées par les milieux dirigeants. Des évènements comme le Brexit, auquel s’opposèrent chacun des principaux partis du parlement, la quasi-totalité des grandes banques et entreprises ainsi que la majorité des institutions du capitalisme mondial et européen, lancent un défi majeur à la classe dirigeante. Le caractère volatile de la période se manifeste jusqu’en Allemagne, supposée être le coeur stable du capitalisme européen. Aux élections de 2017, les sociaux-démocrates du SPD et les chrétiens démocrates du CDU, les deux partis majeurs, n’obtinrent entre eux que la moitié du total des suffrages, comparé aux trois quarts en 1990. La formation d’extrême droite Alternative Fur Deutschland (AfD) fit une percée importante.

L’ascension de Donald Trump à la présidence de ce qui reste la plus grande puissance économique et politique du monde constitue un danger encore plus prononcé pour la stabilité globale. Trump constitue une triple menace. Premièrement, par la possibilité d’une toxification encore plus marquée de la scène géopolitique globale – comme le montrent le bombardement de la Syrie et les tensions dans la péninsule coréenne. “La guerre”, écrivit Wolf dans son évaluation plutôt enthousiaste de l’économie mondiale en janvier 2018, “est le plus grand risque politique pour l’économie”.[52]

Deuxièmement, Trump compromet de manière significative la possibilité d’une coopération globale entre les grandes puissances occidentales. Wolf, encore lui, saisit bien les inquiétudes de larges sections de la classe dirigeante:

« Qu’en est-il de la coopération globale? Dans ce domaine … nous avons vu des évolutions significatives [en 2017]. Une de ces évolutions est représentée par la décision de Mr Trump de sortir de l’accord de partenariat transpacifique [Trans-Pacific Partnership, TPP], dans lequel des alliés des USA comme la Japan avaient tant investi, et de renégocier les accords de libre-échange nord-américain NAFTA. Une autre fut la décision de sortir de l’accord de Paris sur le climat… Ces développements politiques ont fracturé l’occident en tant qu’entité idéologiquement cohérente. La coopération proche entre les pays à hauts revenus était principalement une création de la volonté et de la puissance des USA. Le centre de cette puissance réfute désormais les valeurs et les intérêts perçus qui soulignent cette idée. Cela change à peu près tout. »[53]

Cela ne signifie pas nécessairement la fin de l’ère de la mondialisation, qui est un processus multidimensionnel qui comprend des chaînes de valeur globales et complexes où le processus de production des multinationales s’étend à travers les frontières ainsi que des flux financiers qui, comme nous l’avons vu, n’ont pas l’air d’avoir diminué. Cependant, l’engagement historique des gouvernements américains d’après-guerre envers le libre-échange global à travers des institutions comme l’organisation mondiale du commerce [OMC] et, plus récemment, des accords de libre-échange régionaux, semble vaciller.[54] La décision de l’administration Trump en janvier d’imposer des taxes d’importation sur les panneaux solaires et les machines à laver est un signe de la nouvelle humeur de la Maison Blanche. Notamment, les taxes ne touchent pas exclusivement la Chine – les plus grand exportateurs de machines à laver vers les USA sont le Vietnam, la Thailande et la Corée du Sud alors que les plus grands exportateurs de panneaux solaires sont la Malaisie, la Corée du Sud et le Vietnam. Trump ne s’en contenta pas et cette annonce fut suivie par une autre, celle de l’imposition d’une taxe sur les importations d’acier à hauteur de 25% et d’aluminium à un taux de 10%, provoquant des menaces de représailles de la part de l’UE et de la Chine ainsi que la démission de son conseiller économique Gary Cohn.

Il y a aussi la question des énormes réductions d’impôts décidées par Trump. Leur effet immédiat fut de catapulter les marchés financiers dans la stratosphère, mais selon Christine Lagarde, alors que “les réformes fiscales américaines auront certainement un effet positif sur le court terme, elles constituent également des risques sérieux pour les USA et d’autre pays… Elles impactent la vulnérabilité financière, en particulier au vu des prix élevés des produits financiers à travers le monde et la facilité d’obtenir du financement”.[55]

Incertitudes

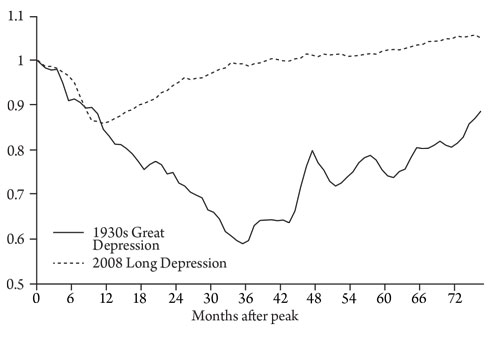

L’aspect incertain de cette relance post-récession est dû à sa dépendance envers le support de l’état. Lorsque la crise éclata, cette dernière pris l’apparence de la Grande Dépression des années 1930, et l’économie adopta une trajectoire similaire durant l’année qui suivit la chute de Lehman Brothers. Cependant, de nombreuses interventions étatiques ont permis de tirer l’économie globale de son malaise (figure 10).

Les signes les plus visibles des interventions de l’état furent les renflouages de banques orchestrés dans de nombreux pays. Même si ces opérations semblaient être à grande échelle, les sommes d’argent ainsi dépensées et le coût net aux états restait souvent relativement modeste.[56] Par contre, le plans de relances concoctés par plusieurs gouvernements s’avéraient plus significatifs (figure 11). Une conséquence importante de ces dramatiques interventions de l’état – en plus de la chute des revenus fiscaux et de l’augmentation des dépenses sociales – fut de créer une pression insupportable sur les plus faibles de ces économies qui avaient été exposées à l’implosion financière, en particulier dans le sud et l’est de l’Europe.[57] Ceci transforma la crise financière et la récession qui la suivit en une crise de la dette souveraine européenne qui commença vers la fin 2009 et dont les effets se font toujours sentir; le secteur bancaire italien montre des signes grandissants de fragilité et détiendrait €224.2 milliards de prêts non-performants selon les données de la banque centrale européenne (BCE).[58]

Figure 10: Production industrielle globale durant deux crises (pic pré-crise = 1)

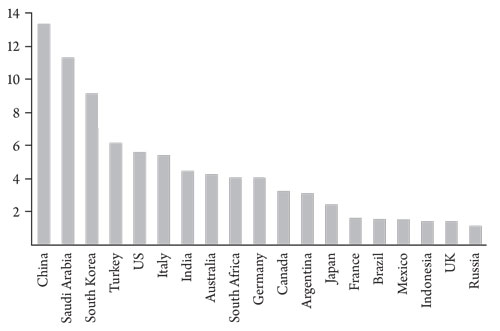

Figure 11: Stimulus économique en pourcentage du PIB

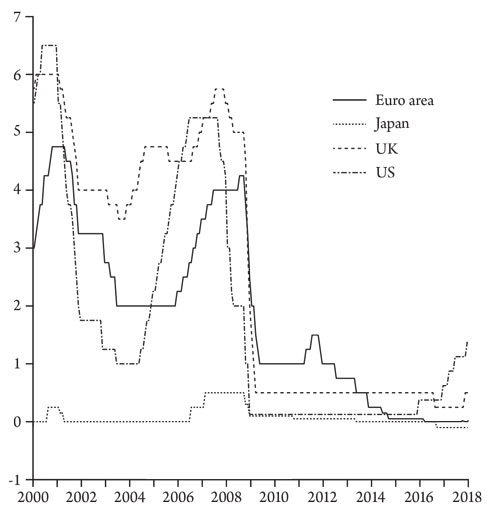

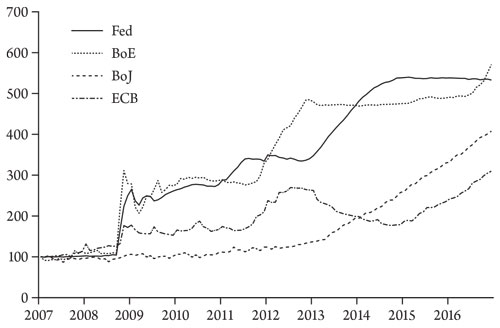

D’une certaine manière, ce sont les banques centrales qui ont pris les mesures les plus importantes pour mitiger l’impact de la crise.[59] Les taux d’intérêts en vigueur dans les économies avancées furent diminués jusqu’à atteindre des niveaux quasi-nuls voire même négatifs (figure 12). Plusieurs banques centrales – la Federal Reserve américaine, la Banque d’Angleterre ou encore la BCE – ont lancé des programmes d’assouplissement quantitatif [Quantitative Easing, QE] ou, dans le cas du Japon, ont étendu des programmes existants. L’assouplissement quantitatif consiste en la création électronique de monnaie par les banques centrales qui utilisent cet argent pour acheter des produits financiers d’autres banques et institutions financières, visant en particulier les obligations souveraines.

Premièrement, cette politique inonde le marché de liquidités encourageant en principe le crédit. Deuxièmement, elle fait hausser les prix des obligations; ces dernières paient à leur porteur une somme fixe à intervalles régulier, donc si leur prix d’échange augmente, leur rendement – ou le retour sur investissement relatif au prix d’achat – diminue. Des rendements plus bas signifient un coût du crédit plus bas pour les émetteurs d’obligations. En dernière instance, l’assouplissement quantitatif doit être “défait” en revendant les obligations et détruisant (électroniquement) l’argent recoupé.

Figure 12: Taux d’intérêt directeurs

source: données BIS

Par ces mécanismes, le capitalisme a été mis sous un régime de soins intensifs, qui a pris une forme particulièrement “financiarisée” – la figure 13 donne une idée du degré auquel les banques centrales on fait bondir les obligations durant les programmes d’assouplissement quantitatif. Ces mesures visaient essentiellement à assurer un flux de crédit aux entreprises en vue de faire repartir la production. Mais confrontée à des conditions de faible profitabilité, cette perspective ne s’est pas réalisée. L’accumulation rapide a lieu lorsque les investisseurs croient que la production sera profitable. Au lieu de cela, l’argent des programmes QE fut mis de côté par les banques ou canalisé vers des investissements financiers à haut rendement et à haut risque. Un rapport du Financial Times saisit la manière dont le renflouement financier a contribué à faire émerger de nouvelles bulles spéculatives à travers une “chasse au rendement”:

“Le QE… donna des liquidités à des investisseurs qui se retrouvèrent sans autre choix que de les placer dans des produits risqués. Les valeurs refuge se trouvaient dans les stocks traditionnels de valeur connus sous l’acronyme SWAG – les oeuvres d’art, l’or, l’argent et le vin. En 2012, une bulle SWAG s’était formée, mais elle se dégonfla à mesure que les craintes d’inflation reculaient et que la confiance en l’administration revenait. La pierre offrit un autre refuge – en particulier pour ceux qui s’inquiétaient que leurs pays ne tolère pas trop leur richesse. Plusieurs marchés de l’immobilier jouent les premiers rôles malgré une croissance économique moribonde. Londres en particulier, un hôte classique des propriétaires étrangers, et Vancouver, la favorite de la communauté chinoise, ont connu des croissances dramatiques. L’archétype de la bulle classique semble se trouver dans les cryptomonnaies, en particulier le bitcoin. La technologie est nouvelle, emballante et potentiellement révolutionnaire. Mais la hausse d’une monnaie qui n’a ni valeur intrinsèque ni reconnaissance gouvernementale est à couper le souffle.»[60]

Figure 13: Evolution des bilans comptables des banques centrales

source: Crédit Suisse, 2017

Les craintes autour de la relance de 2018 soulignent l’incertitude quant aux conséquences de l’arrêt de ces soins intensifs. La Fed américaine et sa présidente en fin de mandat Janet Yellen optèrent pour la prudence en diminuant graduellement l’assouplissement quantitatif et haussant les taux d’intérêt à petites doses tout en prévenant les marchés financiers avant chaque hausse. Son successeur Jerome Powell risque de se retrouver dans une situation plus difficile alors même que les craintes s’amplifient autour de l’exubérance des marchés financiers américains et le danger d’une reprise de l’inflation. Selon Larry Elliot, journaliste au Guardian, note qu’il “existe une inquiétude au sujet de la Fed qui semble avoir un train de retard, et qui pourrait se retrouver forcée de prendre des mesures plus dramatiques que ce à quoi les marchés se préparent”. Elliot ajoute que les politiques adoptées par les banques centrales en 2008-2009 “ont créé un gros danger moral”, avec des investisseurs sans scrupules persuadés que tout ralentissement sera accompagné par de nouvelles baisses des taux d’intérêt et plus d’assouplissement quantitatif.[61]

Le renflouement financier ne s’est pas contenté de nourrir la spéculation – gonflant au passage les prix des biens détenus par les plus riches – mais a aussi remis à plus tard toute résolution des problèmes fondamentaux. Elliott indique le niveau de dépendance à l’égard du crédit, l’inégalité grandissante et le faible niveau des investissements, mais ceux-ci trouvent leur racines dans la question plus fondamentale du taux de profit. La prolifération des firmes “zombie” en est une manifestation, ce sont des firmes qui ne pourraient pas survivre sur un marché compétitif, mais qui parviennent à se tirer en avant sans faire de profits significatifs et sans investir. Les auteurs d’un rapport récent de l’OCDE écrivent:

Dans une économie de marché qui fonctionne bien, le processus de destruction créative oblige les entreprises peu performantes à améliorer leur efficacité ou à quitter le marché. Cependant, il existe des signes … qui indiquent que ce processus subit un ralentissement et de nombreux facteurs pointent vers la dimension politique de ce problème. Celle-ci inclut des faiblesses dans la politique structurelle (par exemple des régimes de faillite peu efficaces), l’abstention des banques, une politique monétaire peu rigoureuse, des systèmes bancaires compromis et la persistance des aides accordées aux PME depuis la crise.[62]

Ils ajoutent que les firmes zombie ont tendance à être des entreprises plus grandes et plus anciennes, ce qui pourrait signifier que ce sont celles qui ont le plus de chances de recevoir une aide de l’état. Le rapport estime que 7.5% du capital au Royaume-Uni est investi dans des firmes zombie, et le taux grimpe à 19% pour l’Italie.[63]

Un rapport de la banque des règlements internationaux dit aussi:

“La faiblesse de l’investissement ces dernières années a coïncidé avec un ralentissement de la croissance de la productivité. Depuis 2007, la croissance de la productivité ralentit… Un élément potentiel derrière ce déclin est la persistance d’une mauvaise allocation du capital et du travail, comme le montre la part grandissante des firmes non profitables. En effet, la part des firmes zombie – dont les dépenses en intérêt dépassent leurs revenus avant intérêt et impôts – a augmenté de manière significative malgré le niveau exceptionnellement bas des taux d’intérêt. »[64]

Un graphique montre que le taux d’entreprises zombie a cru à travers les grandes économies de 6% en 2007 à plus de 10% en 2015.[65]

Si l’effet long terme d’une élimination des firmes zombie serait bien une hausse du taux de profit, de l’investissement, de la productivité et enfin de la croissance, le danger est que sur le court terme, un tel événement pourrait bien replonger l’économie dans un état récessif. Selon un analyste de la Bank of America, « le support monétaire de ces cinq dernières années en Europe a permis à des entreprises à faible profitabilité de continuer à racheter leur dette et à éviter les défaut… Ceci nous conforte dans notre affirmation que la BCE sera probablement très lente à retirer son stimulus extraordinaire durant les 18 prochains mois ».[66]

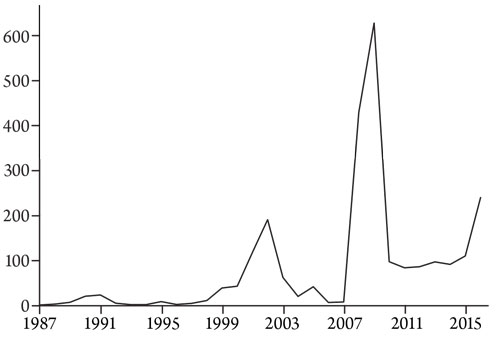

Figure 14: Faillites mondiales d’entreprises (dette en $ milliards)

source: S&P, 2017

Il existe déjà des preuves de l’impact de la hausse modeste des taux d’intérêt et de la réduction de l’assouplissement quantitatif. Les faillites d’entreprises à une échelle mondiale ont atteint des en 2016 des sommets jamais vus depuis 2008. Ce palmarès est dominé par les faillites US, en particulier dans le secteur de l’énergie qui a subi de plein fouet les baisses de prix (figure 14).[67] Sur le long terme, ces processus peuvent ouvrir la voie à un nouveau cycle d’accumulation rapide et de croissance débridée. Mais il nous reste à parcourir beaucoup de perturbations et de bouleversements avant d’y arriver, et davantage encore de souffrances pour celles et ceux qui vivent et travaillent sous ce système.

Conclusion

La récession de 2008-2009 fut une crise du système longtemps reportée, préparée par une période de profitabilité faible, par des modèles de financiarisation dysfonctionnels et par les actions des états. Le fait qu’on ne lui permit pas de se développer en une récession comparable à celle des années 1930 nous donna droit à une longue dépression – une période prolongée de croissance faible et hésitante.

La période actuelle représente le début d’une nouvelle étape de ce processus. De nombreux commentateurs estiment qu’après de nombreux faux départs, nous voyons enfin le début de la fin de la crise. Mais d’autres voix rejettent cet optimisme. Summers, qui a ressuscité la notion de stagnation séculaire, allait plus loin en février dernier, déclarant: “une récession arrivera dans les prochaines année et nous aurons d’une certaine manière déjà tiré les canons des politiques monétaire et fiscale. Ceci indique que la prochaine récession pourrait durer plus longtemps”.[68]

Alors que nos dirigeants commencent à retirer leur support au capitalisme, ils auront de bonnes chances de voir les problèmes sous-jacents et non réglés de leur système refaire irruption à la surface. Le capitalisme mondial et ceux qui visent à le diriger vivent donc un moment périlleux. C’est aussi le moment pour celles et ceux d’entre nous qui sont hostiles au système de redoubler d’efforts pour le défier.

Joseph Choonara

Traduit de l’anglais par Dimitris Daskalakis et Jad Bouharoun

Références:

Authers, John, and Claire Manibog, 2017, “Dealing with the Effects of One Bubble Creating More”, Financial Times (21 August 2017), www.ft.com/content/f3a5440a-81ee-11e7-a4ce-15b2513cb3ff

Bellofiore, Riccardo, 2014, “The Great Recession and the Contradictions of Contemporary Capitalism”, in Riccardo Bellofiore and Giovanna Vertova (eds), The Great Recession and the Contradictions of Contemporary Capitalism (Edward Elgar).

Bhalla, Surjit S, 2002, Imagine There’s No Country: Poverty, Inequality and Growth in the Era of Globalization (Institute for International Economics).

Bank for International Settlements, 2017, “87th Annual Report” (25 June), www.bis.org/publ/arpdf/ar2017e.pdf

Bullard, Sam, John E Silvia and Azhar Iqbal, 2017, “Can We Estimate the Cost of a Recession?”, American Economic Association Conference, www.aeaweb.org/conference/2017/preliminary/paper/bzQ4bKGK

Callinicos, Alex, 1996, The Revolutionary Ideas of Karl Marx (Bookmarks).

Callinicos, Alex, 2012, “Contradictions of Austerity”, Cambridge Journal of Economics, volume 36, issue 1.

Callinicos, Alex, 2014, Deciphering Capital: Marx’s Capital and its Destiny (Bookmarks).

Callinicos, Alex, and Joseph Choonara, 2016, “How not to Write about the Rate of Profit: A Critique of David Harvey”, Science & Society, volume 80, number 4.

Carchedi, Guglielmo, 2011, “Behind and Beyond the Crisis”, International Socialism 132 (autumn), https://isj.org.uk/behind-and-beyond-the-crisis/

Choonara, Joseph, 2009, “Marxist Accounts of the Current Crisis”, International Socialism 123 (summer), https://isj.org.uk/marxist-accounts-of-the-current-crisis/

Choonara, Joseph, 2010, “The Crisis: Over or Just Beginning?”, Socialist Review (May), https://socialistreview.org.uk/347/crisis-over-or-just-beginning

Choonara, Joseph, 2013, “Introducing Marxist Economics”, Education for Socialists series, www.swp.org.uk/education/5-introducing-marxist-economics

Choonara, Joseph, 2014, “Financial Times”, International Socialism 142 (spring), https://isj.org.uk/financial-times/

Choonara, Joseph, 2017, Unravelling Capitalism: A Guide to Marxist Political Economy, 2nd edition (Bookmarks).

Comfort, Nicholas, Giovanni Salzano and Sonia Sirletti, 2018, “Five Charts that Explain how European Banks are Dealing with their Bad-Loan Problem”, Bloomberg Markets (14 February), https://tinyurl.com/y8otnre6

Cooney, Paul, 2016, “Reprimarization: Implications for the Environment and Development in Latin America: The Cases of Argentina and Brazil”, Review of Radical Political Economics, volume 48, issue 4.

CPB, 2018, “World Trade Monitor November 2017”, Netherlands Bureau for Economic Policy Analysis, www.cpb.nl/en/figure/cpb-world-trade-monitor-november-2017

Credit Suisse, 2017, “The Future of Monetary Policy”, https://tinyurl.com/y8ysajt4

Davies, Gavyn, 2018, “Can Secular Stagnation Morph into Secular Expansion”, Financial Times (7 January), www.ft.com/content/38fbdf1a-678d-3c92-8df0-9ee5ba890fae

Delivorias, Angelos, 2016, “Understanding Securitisation: Background, Benefits, Risks”, European Parliament Research Service, PE569.017, www.europarl.europa.eu/RegData/etudes/IDAN/2015/569017/EPRS_IDA(2015)569017_EN.pdf

Duménil , Gerard, and Dominique Lévy, 2011, The Crisis of Neoliberalism (Harvard University Press).

EC-IILS, 2011, “A Review of Global Fiscal Stimulus”, EC-IILS joint discussion paper series, number 5, www.ilo.org/wcmsp5/groups/public/—dgreports/—inst/documents/publication/wcms_194175.pdf

Elliott, Larry, 2017, “IMF Warns China Over ‘Dangerous’ Growth in Debt”, Guardian (15 August), www.theguardian.com/business/2017/aug/15/imf-warns-china-debt-slowdown-financial-crisis

Elliott, Larry, 2018, “Deja Vu? It’s Looking Like 1987 Again for the US Economy”, Guardian (4 February), www.theguardian.com/business/2018/feb/04/is-this-the-1987-us-economy-or-just-deja-vu

Fine, Ben, 2013, “Financialization from a Marxist Perspective”, International Journal of Political Economy, volume 42, issue 4.

Fine, Ben, and Alfredo Saad-Filho, 2016, Marx’s “Capital”, 6th edition (Pluto).

Financial Stability Board, 2017, “Global Shadow Banking Monitoring Report 2016” (10 May), www.fsb.org/wp-content/uploads/global-shadow-banking-monitoring-report-2016.pdf

Grossman, Emiliano, and Cornelia Woll, 2014, “Saving the Banks: The Political Economy of Bailouts”, Comparative Political Studies, volume 47, issue 4.

Harman, Chris, 1995, Economics of the Madhouse (Bookmarks).

Harman, Chris, 2001, “Beyond the Boom”, International Socialism 90 (spring), www.marxists.org/archive/harman/2001/xx/beyond.htm

Harman, Chris, 2007, “The Rate of Profit and the World Today”, International Socialism 115 (summer), https://isj.org.uk/the-rate-of-profit-and-the-world-today/

Harman, Chris, 2009, Zombie Capitalism: Global Crisis and the Relevance of Marx (Bookmarks).

Harvey, David, 2010, The Enigma of Capital: And the Crises of Capitalism (Profile).

International Monetary Fund, 2009, World Economic Outlook 2009 (April), www.imf.org/external/pubs/ft/weo/2009/01/pdf/text.pdf

Jenkins, Patrick, 2016, “FT City Network: Is the Outlook for Growth All Doom and Gloom?”, Financial Times (31 January).

Kliman, Andrew, 2011, The Failure of Capitalist Production: Underlying Causes of the Great Recession (Pluto).

Lagarde, Christine, 2014, “The Challenge Facing the Global Economy: New Momentum to Overcome a New Mediocre”, International Monetary Fund news (2 October), www.imf.org/en/News/Articles/2015/09/28/04/53/sp100214

Lapavitsas, Costas, and others, 2012, Crisis in the Eurozone (Verso).

Li, Minqi, 2017, “Profit, Accumulation, and Crisis: Long-term Movement of the Profit-rate in China, Japan and the United States”, The Chinese Economy, volume 50, issue 6.

Lohr, Steve, 2015, “General Electric Reports Rise in Industrial Profit”, New York Times, (17 July), www.nytimes.com/2015/07/18/business/ge-q2-earnings.html.

Maito, Esteban Ezequiel, 2014, “The Historical Transcience of Capital: The Downward Trend in the Rate of Profit Since the XIX Century”, MPRA (11 May), https://mpra.ub.uni-muenchen.de/55894/1/MPRA_paper_55894.pdf

Marx, Karl, 1990, Capital, volume 1 (Penguin).

Marx, Karl, 1991, Capital, volume 3 (Penguin).

Marx, Karl, 1993, Grundrisse (Penguin).

Mauro, Paolo, Rafael Romeu, Ariel J Binder and Asad Zaman, 2013, “A Modern History of Fiscal Prudence and Profligacy”, IMF working paper number 13/5, https://tinyurl.com/ydduu4sd

McGowan, Müge Adalet, Dan Andrews and Valentine Millot, 2017, “The Walking Dead? Zombie Firms and Productivity Performance in OECD Countries”, OECD Economics Department Working Paper 1372.

Mitchell, B R, 1971, Abstract of British Historical Statistics (Cambridge University Press).

Norfield, Tony, 2012, “Derivatives and Capitalist Markets: The Speculative Heart of Capital”, Historical Materialism, volume 20, issue 1, https://thenextrecession.files.wordpress.com/2013/11/tony-norfield-on-derivatives-and-the-crisis.pdf

Norfield, Tony, 2016, The City: London and the Global Power of Finance (Verso).

Popper, Nathaniel, and Neil Gough, 2015, “A Plunge in China Rattles Markets Across the Globe”, New York Times (23 August), www.nytimes.com/2015/08/25/business/dealbook/daily-stock-market-activity.html.

Rennison, Joe, 2016, “OTC Derivatives Shrink to Lowest Level Since Financial Crisis”, Financial Times (5 May), www.ft.com/content/dbc08ae2-1247-11e6-91da-096d89bd2173

Rennison, Joe and Robert Smith, 2017, “Structured Credit Boom Sees Investors Scaling Risk Curve”, Financial Times (27 November), www.ft.com/content/dd57751a-d351-11e7-a303-9060cb1e5f44

Roberts, Michael, 2016, The Long Depression (Haymarket).

Roberts, Michael, 2017, “Profitability and Investment Again—the AMECO Data” (26 July), https://thenextrecession.wordpress.com/2017/07/26/profitability-and-investment-again-the-ameco-data/

S&P, 2017, “2016 Annual Global Corporate Default Study and Ratings Transitions, S&P Global” (13 April), https://tinyurl.com/ybxfdmlh

Schumpeter, Joseph, 2003, Capitalism, Socialism and Democracy (Routledge).

Shaikh, Anwar, 2016, Capitalism (Oxford University Press).

Sharma, Ruchir, 2017, “The Boom was a Blip: Getting Used to Slow Growth”, Foreign Affairs, volume 96, number 3.

Spross, Jeff, 2018, “The Next Recession Could be a Doozy”, The Week (1 March), https://theweek.com/articles/758075/next-recession-could-doozy

Summers, Lawrence H, 2016, “The Age of Secular Stagnation”, Foreign Affairs, volume 95, number 2, https://larrysummers.com/2016/02/17/the-age-of-secular-stagnation/

Tymoigne, Éric, 2008, “Minsky and Economic Policy: ‘Keynesianism’ All Over Again?”, Levy Economics Institute Working Paper No 547 (October), www.levyinstitute.org/pubs/wp_547.pdf

UNCTAD, 2011, “World Investment Report 2011”, https://unctad.org/en/pages/PublicationWebflyer.aspx?publicationid=84

Upchurch, Martin, 2018, “Is Globalisation Finished?”, International Socialism 157 (winter), https://isj.org.uk/is-globalisation-finished/

Verma, Sid, 2017, “Zombie Companies Littering Europe May Tie the ECB’s Hands for Years”, Bloomberg Markets (24 July), https://tinyurl.com/y7nmkayg

Wall, Norman J, 1936, Monthly Index of World Industrial Production, 1920-1935 (Cornell University).

Wearden, Graeme, and Larry Elliott, 2018, “IMF Chief Warns Trump’s Tax Cuts Could Destabilise Global Economy”, Guardian (26 January), www.theguardian.com/business/2018/jan/26/imf-chief-warns-trumps-tax-cuts-could-destabilise-global-economy.

Wien, Byron R, 2010, “US Capital Productivity Decline Must Be Reversed”, Financial Times (17 February).

Wolf, Martin, 2010, “The Challenge of Halting the Financial Doomsday Machine”, Financial Times (20 April), www.ft.com/content/f2e4dbb0-4caa-11df-9977-00144feab49a

Wolf, Martin, 2016, “China’s Great Economic Shift Needs to Begin”, Financial Times (19 January), www.ft.com/content/564c7490-bb8d-11e5-b151-8e15c9a029fb

Wolf, Martin, 2018a, “The World Economy Hums as Politics Sours”, Financial Times (9 January), www.ft.com/content/5c71e534-f467-11e7-88f7-5465a6ce1a00

Wolf, Martin, 2018b, “The New World Disorder and the Fracturing of the West”, Financial Times (2 January), www.ft.com/content/54104d98-eedd-11e7-ac08-07c3086a2625

World Bank, 2017, Global Economic Prospects: A Fragile Recovery (June), https://openknowledge.worldbank.org/bitstream/handle/10986/26800/9781464810244.pdf

Wray, L Randall, 2014, “Central Bank Independence: Myth and Misunderstanding”, Levy Economics Institute Working Paper No 791 (March), www.levyinstitute.org/pubs/wp_791.pdf

Zhang, Longmei, 2016, “Rebalancing China: Progress and Prospects”, IMF working paper, WP/16/183.

[1] C’est le terme utilisé par Michael Roberts pour décrire la période prolongée de crise et de faible croissance dans son livre paru en 2016 chez Haymarket – « The long depression »

[2] Il n’existe de pas de définition universellement acceptée de ce qui constitue une « récession globale ». Avant 2009, les économistes parlaient souvent de « récession globale » lorsque la croissance mondiale annuelle chutait sous les 2.5 ou 3%. Après 2009, le FMI définit la récession globale comme une période de croissance négative pour l’économie mondiale – comme en 1975, 1982, 1991 et, d’une manière autrement plus dévastatrice, en 2009. FMI, 2009.

[3] Bullard, Silvia et Iqbal, 2017.

[4] Summers, 2016 et Lagarde, 2014.

[5] Davies, 2018.

[6] Choonara, 2010.

[7] Sharma, 2017.

[8] Bhalla, 2002.

[9] J’utilise les estimations pour le secteur privé ajustées pour l’inflation, avec le coût historique du capital fixe comme dénominateur. Voir p.84 de Kliman, 2011. Pour d’autres estimations, voir p.66 de Shaikh, 2016.

[10] Wien, 2010.

[11] Celles et ceux qui ne sont pas familiers avec l’économie marxiste peuvent consulter en Français le livre de Ben Fine et Saad-Filho, 2012, « Ca-pi-tal ! Introduction à l’économie politique de Marx » (Raisons d’agir)

[12] Les choses sont un peu plus complexes dans la réalité, en particulier car le capital fixe perd souvent de sa valeur au cours du processus de compétition capitaliste décrit ci-après. Cette question et la question générale du taux de profits sont discutés pp.64-72, Choonara 2017.

[13] Voir Roberts, 2017.

[14] Marx, Le Capital tome 3 https://www.marxists.org/francais/marx/works/1867/Capital-III/kmcap3_14.htm

[15] Voir par exemple Carchedi, 2011, Roberts, 2016et Shaikh, 2016. Pour une vue alternative, voir Kliman, 2011.

[16] Voir Choonara, 2017, et Harman, 2009.

[17] Kliman, 2011.

[18] Par example, Harvey, 2010.

[19] Callinicos, 2014. Voir aussi Callinicos et Choonara, 2016.

[20] Marx, « Manuscrits de 1857-1858 ou Grundrisse » https://www.marxists.org/archive/marx/works/1857/grundrisse/ch15.htm

[21] La concentration signifie la formation de grandes unités de capital par un processus d’accumulation sur le long terme alors que la centralisation se manifeste par des fusions et acquisitions entre les firmes capitalistes – voir Marx, Le Capital tome 1, chapitre 15 https://www.marxists.org/francais/marx/works/1867/Capital-I/index.htm

[22] Les données du recensement des entreprises US en 2007 donne une idée de l’ampleur du phénomène : les 8 firmes les plus grandes de l’industrie chimique génèrent le quart du total de la valeur ajoutée du secteur, alors que leurs équivalentes dans le domaine de la production de produits numériques et électroniques génèrent les deux tiers de la valeur ajoutée. Les 8 firmes les plus grandes du secteur de la vente au détail et des télécommunications reçoivent les deux tiers des revenus de leurs secteurs respectifs. Dans le domaine des banques commerciales et dans celui des médias, le chiffre oscille autour des 50%. La conférence des Nations unies sur le commerce et le développement [CNUCED] rapporte qu’en 2010, la valeur totale générée par les multinationales représentait plus du quart du PIB mondial. CNUCED, 2011.

[23] Le terme de “destruction créative” utilisé dans ce contexte n’est pas exclusif aux économistes marxistes. Il a été introduit par Joseph Schumpeter : « la destruction créative est le fait essentiel du capitalisme. C’est en quoi consiste le capitalisme, et c’est avec quoi tout capitaliste doit apprendre à vivre » Schumpeter, 2003.

[24] Evidemment, l’économie US a subit un certain degré de restructuration sous la pression de la compétition mondiale, et ceci a bien pu améliorer quelque peu le taux de profit. Voir Harman, 2007 et Harman, 2001.

[25] Harman, 2009 et Choonara, 2017.

[26] Sur le régime néolibéral, voir Callinicos, 2012.

[27] Cité dans Jenkins, 2016.

[28] En comparaison, le ratio de la formation de capital fixe et du PIB était autour de 13% en Grande Bretagne en 1875.

[29] Wolf, 2016.

[30] La croissance explosive de la Chine s’est accompagnée par une tendance à la hausse de la composition organique du capital. En 1990 la quantité de capital par travailleur en Chine (soit le ratio travail mort/travail vivant) représentait moins d’un vingtième de la valeur US ; en 2014 elle était autour du quart et en croissance rapide (voir Zhang, 2016.) Les pays qui parviennent à pénétrer les marchés capitalistes mondiaux peuvent profiter d’un taux de profit élevé, se basant sur un taux d’exploitation élevé et une productivité grandissante, ce qui leur permet d’augmenter leur survaleur relative à échelle mondiale au fur et à mesure qu’ils se saisissent de marchés à l’export. Avec le temps, la croissance de la composition organique du capital ainsi que leur intégration grandissante dans le système mondial accompagnés parfois de la perte de « l’avantage » des bas salaires devant des rivaux aux salaires encore plus bas, tout ceci commence à exercer une pression à la baisse sur les taux de profit. Pour Minqi Li, le Japon a subit une baisse de son taux de profit après sa percée initiale et la Chine pourrait bien subir un sort similaire – voir Li, 2017. (même si j’ai mes désaccords avec la méthode utilisée par Li pour mesurer les taux de profit)

[31] Voir Kliman, 2011. Quand à Shaikh, 2016, p466, il note une transformation plus générale durant les années d’Alan Greenspan à la tête de la Fed (1987-2006). Greenspan et ses successeurs ont eu tendance à faire baisser les taux d’intérêt quels que soient les niveaux généraux des prix – contrairement aux modèles en vigueur depuis la moitié du 19e siècle.

[32] Cité dans Elliott, 2017; voir Zhang, 2016, p7 pour des estimations de risque de crédit.

[33] Cooney, 2016.

[34] Word Bank, 2017, p4, table 1.1.

[35] Voir Fine, 2013.

[36] https://www.marxists.org/francais/marx/works/1867/Capital-III/kmcap3_35.htm

[37] Lohr, 2015.

[38] https://www.marxists.org/archive/marx/works/1894-c3/ch15.htm

[39] https://www.marxists.org/francais/marx/works/1867/Capital-III/kmcap3_28.htm

[40] https://www.marxists.org/francais/marx/works/1867/Capital-III/kmcap3_28.htm

[41] https://www.marxists.org/francais/marx/works/1867/Capital-III/kmcap3_14.htm#3

[42] Norfield, 2016, p140. Les CDO étaient souvent considérés à tort comme des investissements sûrs, mêmes lorsqu’ils étaient basés sur des prêts subprime. Cette confiance était en partie due au fait qu’en cas d’insolvabilité des emprunteurs, les investisseurs récupéreraient des biens immobiliers dans un marché en plein boom. Mais les problèmes commencèrent en 2007 lorsque la baisse des prix de l’immobilier coïncida avec un grand nombre de faillites et de non-remboursements. Voir aussi Duménil et Lévy, 2011, pp185-194.

[43] Delivorias, 2016, p14.

[44] Rennison et Smith, 2017.

[45] Voir Norfield, 2012.

[46] Duménil et Lévy, 2011, p112.

[47] Voir la publication BIS: www.bis.org/publ/otc_hy1711.pdf.

[48] Wolf, 2010.

[49] Selon Riccardo Bellofiore: “La grande modération néolibérale était une forme paradoxale de Keynésianisme financier privatisé. Au cœur du modèle anglo-saxon était la tentative de vaincre les tendances stagnatrices en transformant les “épargnants maniaques’’ en ‘’consommateurs endettés’’. Cette consommation ‘autonome’, nourrie par les crédits de la finance et des banques, était le moteur d’un capitalisme ‘nouveau’, dynamique mais non durable et manipulé par des politiques monétaires innovantes’’ —Bellofiore, 2014, p7.

[50] Kliman, 2011, p14; Roberts, 2016, pp25-29. Voir aussi Choonara, 2009; 2014.

[51] Popper et Gough, 2015.

[52] Wolf, 2018a.

[53] Wolf, 2018b.

[54] Upchurch, 2018.

[55] Cité dans Wearden et Elliott, 2018.

[56] Voir Grossman et Woll, 2014.

[57] Voir Lapavitsas et al, 2012.

[58] Comfort, Salzano and Sirletti, 2018.

[59] Les banques centrales, bien que formellement indépendantes des gouvernements dans la plupart des pays, sont de fait des quasi-institutions d’Etat. Certaines banques centrales sont moins exposées que d’autres à la manipulation directe du gouvernement, mais toutes partagent avec l’Etat en général une relation d’interdépendance systémique envers le capital. Wray, 2014

[60] Authers et Manibog, 2017.

[61] Elliott, 2018.

[62] McGowan, Andrews and Millot, 2017.

[63] McGowan, Andrews and Millot, 2017.

[64] BIS, 2017, pp41-58.

[65] BIS, 2017, p52.

[66] Cité dans Verma, 2017.

[67] S&P, 2017.

[68] S&P, 2017.